Breadcrumb

Blogs

Entries with Categorías Global Affairs Latinoamérica and tag bolivia .

La próxima autosuficiencia gasista de sus dos grandes vecinos compradores obliga al Gobierno boliviano a buscar mercados alternativos

![Planta de gas de Yacimientos Pretrolíferos Fiscales Bolivianos (YPFB) [Corporación YPFB] Planta de gas de Yacimientos Pretrolíferos Fiscales Bolivianos (YPFB) [Corporación YPFB]](/documents/10174/16849987/bolivia-gasnatural-blog.jpg)

▲ Planta de gas de Yacimientos Pretrolíferos Fiscales Bolivianos (YPFB) [Corporación YPFB]

ANÁLISIS / Ignacio Urbasos Arbeloa

Bolivia, bajo el mandato de Evo Morales, es la única historia de éxito económico de todos los países latinoamericanos que abrazaron el populismo de izquierdas al comienzo del presente siglo. El país altiplánico ha logrado junto a Panamá y República Dominicana el mayor crecimiento de PIB de la región en el último lustro, y todo esto en un difícil contexto de decrecimiento por parte de sus principales socios comerciales: Argentina y Brasil[1]. La estabilidad política aportada por Evo Morales desde 2006, sumada a políticas macroeconómicas prudentes de carácter contracíclicas y una nueva gestión de los hidrocarburos son parte de la fórmula de este éxito. A pesar de todo, existen enormes riesgos para Bolivia de carácter económico y político. Por un lado, el gas natural supone un 30% de las exportaciones y su destino es exclusivamente Brasil y Argentina, países que se hallan cerca de la autosuficiencia gasística. Encontrar vías alternativas no es una tarea sencilla para un Estado sin salida al mar, con un conflicto diplomático con Chile y separado por la Cordillera de los Andes del Perú. Además, la apuesta del gobierno boliviano por explotar el litio por medio de empresas nacionales que integren su procesamiento para favorecer la industrialización es una estrategia arriesgada que puede dejar al país fuera del creciente mercado del litio mundial. Por último, Evo Morales y el MAS han seguido una creciente tendencia autoritaria, permitiendo la reelección del presidente, atentando contra la separación de poderes y la reciente constitución de 2009. La nueva Bolivia enfrenta en la próxima década el desafío de reorientar sus exportaciones de gas natural, diversificar su economía y consolidar una democracia real que permita un crecimiento sostenido de su economía y su papel como actor regional.

Gas Natural: en el centro del debate político del s.XXI

Durante las fracasadas exploraciones petrolíferas en el Chaco de los años 1960, acontece el descubrimiento de abundantes reservas de gas natural de gran potencial económico. Si bien se trataba de un recurso de menor valor que el del crudo, pronto se desarrolla una incipiente industria gasista de la mano de compañías extranjeras, principalmente norteamericanas como la Standard Oil. En 1972 se produce una primera nacionalización, con el surgimiento de YPFB como la empresa estatal encargada de la exploración, producción, transporte y refino de los recursos energéticos bolivianos en colaboración con empresas extranjeras. Ese mismo año, se construirá el primer gasoducto exportador, con dirección a Argentina. Para 1999, Bolivia exportará gas natural a Brasil por medio del gasoducto Santa Cruz-Sao Paulo, cuyo proyecto supuso más de 8 años de negociaciones y obras e introdujo a Petrobras como un importante actor en el sector. De este modo, Bolivia entra al siglo XXI con una creciente industria gasista, mayoritariamente privatizada por el primer gobierno de Gonzalo Sánchez de Lozada, y aupada por un modelo fiscal muy favorable para las compañías extranjeras[2].

El año 2001 marca el inicio de una convulsa etapa política en Bolivia con la denominada Guerra del Agua. Una oleada de protestas surgida de la privatización de los servicios municipales de aguas en el marco de negociaciones financieras entre el FMI y el Gobierno de Hugo Banzer. En el centro neurálgico de dichas protestas en Cochabamba surgió la figura de Evo Morales, líder cocalero que irá incrementando su popularidad de forma imparable. El gas se convertirá en protagonista en 2003, con una nueva oleada de protestas en contra de la construcción de un gasoducto de gas natural desde Tarija a Mejillones (Chile) para consumo de la industria minera de este país y exportación a México y EEUU en forma de GNL. La oposición al proyecto argumentaba la incoherencia histórica de aportar recursos bolivianos a la explotación de la región minera perdida frente a Chile en la Guerra del Pacífico (1879-1883) y que privó a Bolivia de una salida al mar. Además, se proponía un gasoducto alternativo, más costoso, que atravesase Perú, pero que supuestamente beneficiaría la región norte de Bolivia y no supondría una humillación nacional. Las protestas tomaron un cariz nacionalista e indigenista convirtiéndose en una auténtica revolución que bloqueó La Paz, el aeropuerto internacional y sumió el país entero en la violencia y el desabastecimiento. El presidente Lozada terminó renunciando y la mayoría de su gobierno huyendo al extranjero, mientras el proyecto quedaba cancelado y enterrado para siempre.

El nuevo presidente Mesa llega al poder con la promesa de llamar a un referéndum vinculante sobre el gas, al establecimiento de una Asamblea Constituyente y a una reforma de la Ley de Hidrocarburos, que incluyera la revisión de los procesos de privatización. El referéndum termina por dar la victoria a las propuestas de Carlos Mesa, si bien con una baja participación y una confusa redacción de las preguntas. El presidente Mesa, incapaz de capitalizar la legitimidad que le otorgaba el plebiscito renuncia al cargo y convoca elecciones presidenciales anticipadas en 2005, que llevan al poder al primer presidente indígena de la historia de Bolivia, Evo Morales, por mayoría absoluta. De esta forma el gas natural se convierte en el principal catalizador del cambio político en Bolivia.

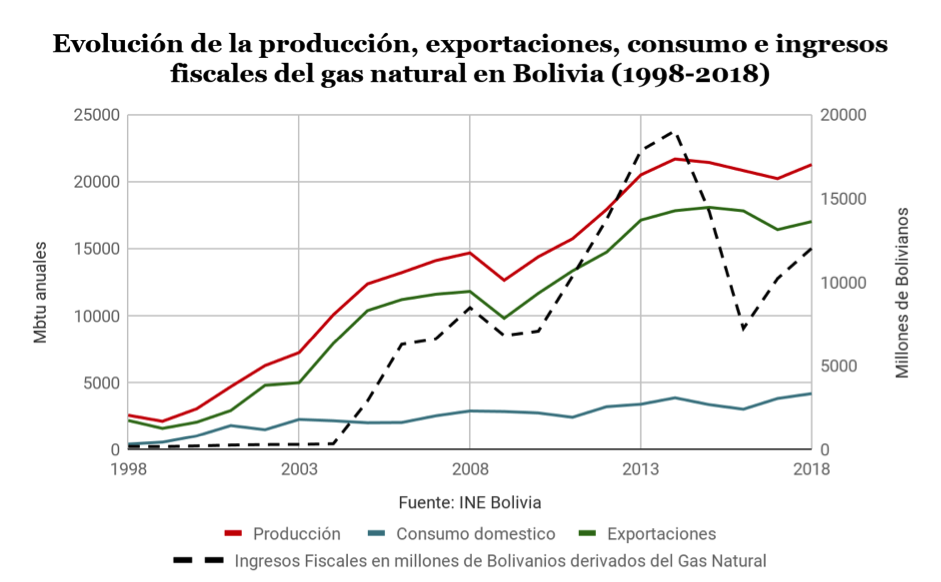

La reforma de los hidrocarburos

La llegada de Evo Morales supuso un profundo cambio en el marco legal de los hidrocarburos. En 2006 se promulga la nueva ley de hidrocarburos “Héroes del Chaco”, que nacionaliza los recursos energéticos de Bolivia, expropia el 51% de las acciones de empresas involucradas en el sector y establece un impuesto directo sobre los hidrocarburos del 50% sujeto a una regalía extra del 32% a YPFB en aquellos yacimientos de más de 100 mcf de producción anual[3]. Esta legislación, en palabras de Evo Morales “daba la vuelta a la tortilla, pasando de 18% a 82% en los ingresos del Estado sobre los hidrocarburos”[4]. La legislación, aunque adornada con una retórica radical revolucionaria, ha demostrado ser moderada y viable en el medio plazo, ya que permite en la práctica fórmulas fiscales mucho menos gravosas para las multinacionales energéticas y no implicó grandes expropiaciones de activos. Tal y como se puede ver en la gráfica inferior, los ingresos fiscales derivados del gas natural crecieron enormemente desde 2005, año de la reforma, sin afectar dramáticamente a la producción de gas natural. Además, esta reforma vino acompañada de máximos históricos en el precio de las materias primas en 2006, 2007 y 2008, amortiguando la reducción porcentual en los ingresos de las compañías extranjeras. En el año 2009 Bolivia incluye en el artículo 362 la primacía de contratos de servicios petroleros, una fórmula en la que las multinacionales no obtienen ningún derecho sobre los hidrocarburos extraídos, pero son remuneradas por los servicios prestados.

Desde la reforma, las exportaciones han sido relativamente estables, aupadas por una creciente demanda tanto en Brasil como Argentina. El caso más polémico se dio en el invierno de 2016, especialmente frío, en el que Bolivia paralizó sus exportaciones debido a tareas de mantenimiento en el campo Margarita. Este hecho desenmascaró una tozuda realidad sobre las reservas demostradas de gas natural en Bolivia y la necesidad de aumentar las labores de exploración y perforación en el país. Las reservas actuales de Bolivia ascienden a 283 bcm (10 tcf), suficientes para solamente 10 años de actividad exportadora al ritmo actual. Conocedora de esta situación límite, la corporación YPFB ha lanzado para 2019 una campaña de inversión que asciende a los 1.450 millones de dólares, de los cuales 450 irán dedicados a labores de exploración[5]. Buena parte de la inversión en el sector durante los últimos años ha ido dirigida a industrializar la producción de gas natural en lugar de labores de exploración, construyendo plantas de refino como la planta de amoniaco y urea de Bulo Bulo[6]. Actualmente trabajan en labores de exploración y producción Total, Shell, Repsol y Petrobras[7]. Este esfuerzo pretende contestar el informe del FMI que consideraba demasiado escasas las reservas de gas natural en Bolivia para convertir al país en un centro energético regional, máxima aspiración de Evo Morales[8]. Para YPFB, existen unas reservas probables de 850 bcm (35 tfc) que garantizarían una larga vida para el sector gasista, pero que debería repensar su política fiscal para volver a atraer empresas extranjeras, que a día de hoy solo suponen el 20% de la inversión total[9].

El futuro del gas natural boliviano

De acuerdo con los contratos firmados con Brasil (1999) y Argentina (2005) los precios de exportación están indexados a una canasta de hidrocarburos, que en general ha garantizado a Bolivia un precio muy favorable, superior al de Henry Hub, pero que hace al país igualmente dependiente de las fluctuaciones en los precios internacionales de las materias primas. Sin embargo, la revolución de tecnología no convencional y nuevas formas de transporte ahora más económicas como el GNL están transformando la realidad del mercado del gas natural en el Cono Sur. Esta nueva coyuntura, ligada a la finalización de los contratos con Brasil en 2019 y Argentina en 2026, pone en jaque el futuro del principal activo de la economía boliviana.

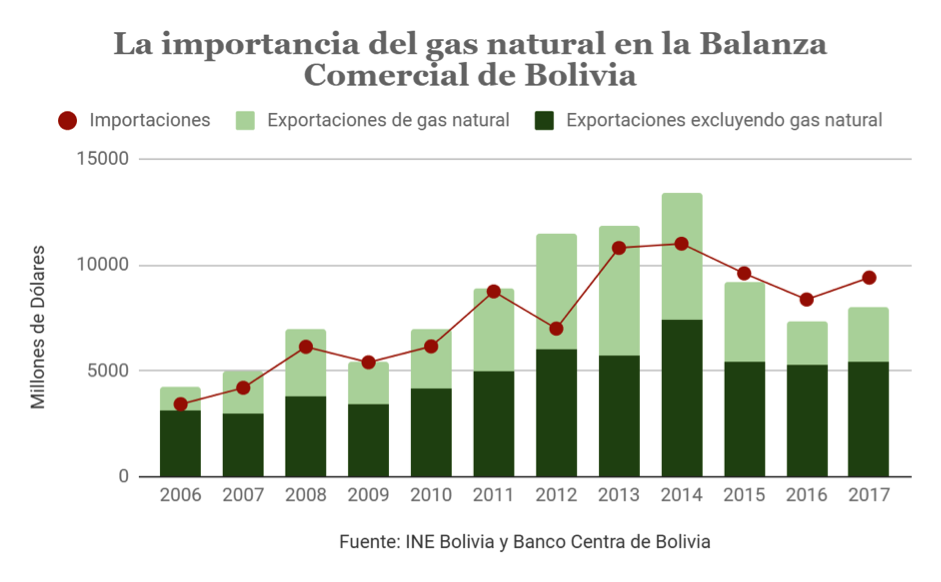

Tal y como se muestra en el gráfico, la balanza comercial boliviana y su estabilidad fiscal dependen de los volúmenes exportados de gas natural y su precio internacional. La supervivencia del modelo económico actual boliviano y la presidencia de Evo Morales dependen en gran medida de los ingresos derivados de este hidrocarburo, siendo un factor fundamental para el futuro de la República Plurinacional de Bolivia.

Brasil

Desde 1999 Brasil se convierte en el principal destino de las exportaciones de gas natural, siendo en el periodo 2001-2005 el único cliente de Bolivia. Esta posición permitió la entrada de Petrobras como principal inversor en el sector hasta el año de la nacionalización, suponiendo una importante fricción diplomática entre ambos países. Fue la complicidad entre Morales y Lula, así como la importancia de mantener la armonía entre los gobiernos de izquierdas en la región, lo que permitió evitar una confrontación mayor entre ambos países. A pesar de las palabras del presidente de Petrobras en 2006, Sergio Gabrielli, anunciando el fin para siempre de la compañía en Bolivia, esta ha continuado siendo un importante inversor debido a la rentabilidad de sus actividades y la importancia estratégica del gas boliviano para Brasil.

Parece evidente que el gas natural va a jugar un papel importante en el futuro de Brasil, ya que la principal fuente de electricidad en el país, la hidroeléctrica, requiere de otras fuentes que la sustituyan cuando haya escasez de lluvias, tal y como ocurrió entre 2012 y 2014. Este contexto favoreció la entrada de gas natural en el mix eléctrico, que pasó de un 5% en 2011 a un 25% para 2015[10]. Sin embargo, Brasil comenzó hace una década con las revolucionarias explotaciones de hidrocarburos presal, que han permitido al país aumentar su producción de crudo de 1,8 mbd en 2008 a 2,6 mbd en 2018. Se espera que la producción de gas natural asociado a estos campos entre al mercado brasileño conforme se vaya construyendo la infraestructura necesaria que conecte los yacimientos off-shore con la todavía insuficiente red de gasoductos, algo que se prevé mejorar con la entrada de actores privados al sector tras la reforma energética de 2016. Igualmente, Brasil ya cuenta con 3 plantas para importar GNL, lo que le permite diversificar sus importaciones, tal como hizo durante 2018 cuando Bolivia no pudo suministrar los 26 millones de metros cúbicos al día acordados en 1999. Todo esto pone en una posición privilegiada para la negociación a Petrobras y Bolsonaro, situado en las antípodas ideológicas de Morales, y que podría apostar por aumentar las importaciones del cada vez más barato GNL norteamericano y reducir el volumen de gas boliviano. En cualquier caso, debido a ciertos incumplimientos en el suministro de gas desde Bolivia, el contrato se extenderá durante al menos dos años más hasta que se alcancen los volúmenes pendientes de entregar y que Brasil ya ha pagado.

Argentina

El otro mercado de gas natural para Bolivia también está inmerso en profundas transformaciones, en este caso derivado de las técnicas no convencionales de shale y tight oil. El yacimiento de Vaca Muerta, considerado uno de los mayores depósitos de shale del mundo, ha comenzado a producir los primeros retornos tras años de inversiones por parte de YPF y otras multinacionales. A pesar de la inestabilidad económica argentina y las reformas fiscales exigidas por el FMI que retrasarán el desarrollo total de este yacimiento gigante[11], se prevé que para 2022 su producción cubra aproximadamente el 80% de las importaciones bolivianas, volviendo a la senda de la autosuficiencia alcanzada en buena parte de la década de los 90 y el 2000[12]. Por el momento Argentina ya ha logrado renegociar los volúmenes de gas natural importados en verano y en invierno de forma más favorable a la demanda interna[13]. Además, Argentina autorizó exportar gas natural a Chile tras 12 años de interrupción[14] y realizó su primera exportación de GNL en mayo de 2019[15], lo que constituyen primeros síntomas de una creciente producción doméstica.

Parece evidente que el mercado argentino no tendrá un largo recorrido para el gas natural boliviano y que probablemente ponga fin a sus importaciones cuando termine el contrato en 2026. Otras opciones pasan por emplear la completa red de gasoductos argentinos como tránsito a otros destinos vía GNL o a vecinos como Uruguay, Paraguay o incluso Chile.

Perú

Desde hace unos meses, Bolivia ha articulado una campaña de diplomacia pública para lograr extender un gasoducto exportador a Puno, ciudad peruana situada en el Lago Titikaka. Si bien Perú tiene una importante producción de gas natural en Camisea que le permite exportar grandes cantidades de GNL, el país lanzó un programa conocido como Siete Regiones para universalizar el acceso al gas natural. El sur de Perú puede abastecerse de forma más económica por medio de importaciones bolivianas debido a la proximidad del gasoducto de La Paz, pero existen reticencias, especialmente en la oposición fujimorista, a importar un bien excedentario en el país. Esta fórmula sería integrada en un plan para exportar desde Bolivia gas licuado de petróleo a esta misma zona, mientras que Perú construiría un gasoducto para importar petróleo y derivados desde el puerto de Ilo, en el Pacífico, a La Paz. Para Bolivia, el mercado peruano puede ser una solución temporal mientras se siguen diversificando las exportaciones, pero tendrá una fecha de caducidad temprana dadas las reservas de gas natural peruanas, el doble que las bolivianas, y la tendencia lógica a una mayor producción doméstica que cubra la demanda de todo el país. Igualmente, parece sensato pensar que la costa de Perú será en el futuro uno de los puntos por donde Bolivia podría exportar su gas natural en forma de GNL si el mercado regional está saturado.

Chile

Desde un punto de vista económico, Chile es el país más atractivo para las exportaciones bolivianas. Carece de reservas de gas natural y su zona minera, de alta demanda energética, se sitúa en una zona relativamente próxima a la red de gasoductos y yacimientos de Bolivia. Sin embargo, la ya centenaria disputa por los territorios originariamente de Bolivia anexionados por Chile en la Guerra del Pacífico (1879-1883) han sido un obstáculo insalvable en el presente siglo. Cabe mencionar que durante los años 50 y 60 Bolivia exportó petróleo a Chile y a EEUU por medio del oleoducto Sica Sica-Arica; es decir, la negativa a exportar gas natural a Chile ha sido una bandera empleada por Evo Morales y no una tradición histórica en la relación de estos países.

Tras las enormes movilizaciones producidas por la Guerra del Gas, Evo Morales supo catalizar el fervor popular y utilizar la disputa territorial para incrementar su popularidad. De hecho, buena parte de sus esfuerzos en la anterior legislatura se centraron en lograr la ansiada salida al mar por medio de la Corte Internacional de Justicia de la Haya. En 2018 este tribunal falló de forma favorable para Chile, dictaminando que este país no tiene el deber de negociar con Bolivia un arreglo territorial. La negativa de Morales a exportar gas natural a Chile parece que continuará mientras dure su presidencia.

Sin embargo, el tratado de Paz y Amistad de 1904 firmado por ambos estados otorga a Bolivia plena autonomía aduanera en los puertos chilenos de Arica y Antofagasta y el derecho a mantener mercancía en tránsito por 12 meses, con almacenamiento sin costo para sus importaciones, y 60 días de almacenamiento gratuito para sus exportaciones. Estas condiciones parecen las ideales para la construcción de una planta de GNL en Arica o Antofagasta que permita exportar gas natural por vía marítima mientras se abastece el norte chileno, necesitado de gas natural barato que permita desplazar al carbón. Las difíciles relaciones políticas entre ambos países complican la viabilidad de este proyecto, que no debe ser descartado cuando Morales abandone la presidencia y exista una mayor sintonía, tal y como ocurrió con Pinochet y Banzer en el poder.

Consumo doméstico

El consumo doméstico de gas natural en Bolivia ha crecido a un ritmo del 4,5% anual en el periodo 2008-2018 impulsado por unos precios subsidiados para consumo y la puesta en marcha de proyectos estatales que pretenden dotar de valor añadido a la extracción de gas natural como la planta de urea de Bulo Bulo o la industria siderúrgica de Mutún. Se espera que la renta per cápita en Bolivia y el consumo eléctrico sigan aumentando en la próxima década. Si el volumen de subsidios al gas natural crece de forma similar mientras que los ingresos por exportaciones disminuyen, el delicado equilibrio fiscal boliviano podría tomar una senda similar al de Argentina. El proceso de industrialización nacional por medio del gas natural tampoco parece descabellado, siempre y cuando se asiente sobre las reglas de mercado y no a costa de las finanzas públicas. El país ya ha alcanzado la autosuficiencia en fertilizantes y ya suponen un creciente rubro exportador, ejemplo de la diversificación económica que el gobierno de Morales persigue.

La pregunta: ¿Hay mercado para todos?

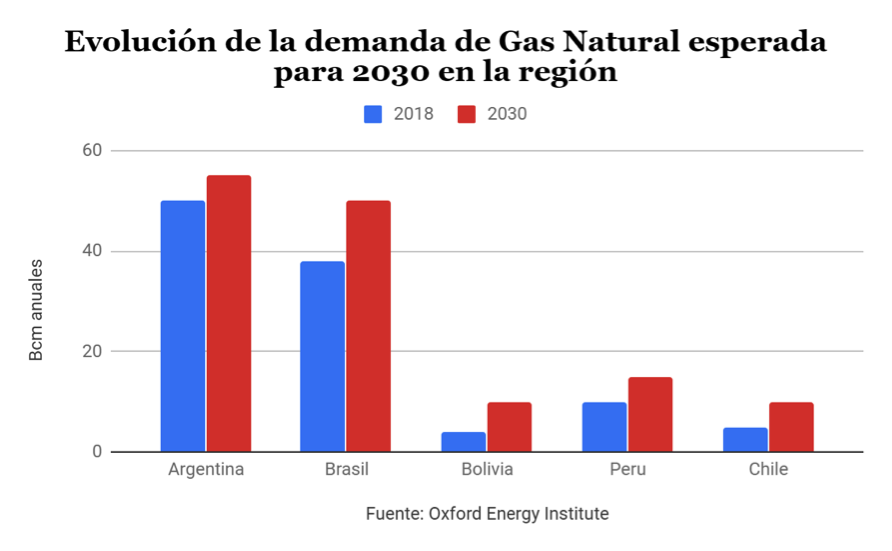

Tras revisar el contexto regional, puede parecer que el mercado de gas natural en Sudamérica va a estar saturado por un exceso de oferta futura. Tal y como se puede observar en el gráfico, la demanda de gas natural en el vecindario boliviano va a aumentar de 107 bcm a 140 bcm anuales para 2030. Probablemente Perú, Argentina y Brasil aumenten su producción, pudiendo alcanzar la autosuficiencia a lo largo de la década de 2020. Esto complica la comercialización del gas boliviano, pero no la hace imposible. En primer lugar, la realidad geográfica de Sudamérica hace que ciertos proyectos transfronterizos sean más económicos que otros internos, como en el caso del Sur de Perú. Igualmente, los cada vez menores costes de exportar gas por vía marítima permiten encontrar mercado a los excedentes de la producción regional, como es el caso de Perú que concentra sus exportaciones de gas a España. En un contexto de cada mayor interconexión energética, Bolivia podrá seguir exportando gas natural, ahora bien, con una posición menos privilegiada y teniendo que invertir en infraestructura exportadora. Los grandes retos se concentran en aumentar las actividades de exploración atrayendo más inversión extranjera y privada, así como la búsqueda de nuevos mercados, siendo la cuestión chilena un elemento central en este debate.

[2] http://www.realinstitutoelcano.org/wps/portal/rielcano_es/contenido?WCM_GLOBAL_CONTEXT=/elcano/elcano_es/zonas_es/ARI%20130-2006

[5] https://www.efe.com/efe/english/business/bolivia-to-spend-450-mn-in-2019-exploring-for-natural-gas/50000265-3881056

[6] https://www.ypfb.gob.bo/es/14-noticias/332-planta-de-amoniaco-y-urea-registra-avance-del-64.html

[7] https://www.petroleum-economist.com/articles/midstream-downstream/pipelines/2018/weighing-bolivias-gas-export-options

[9] https://www.petroleum-economist.com/articles/politics-economics/south-central-america/2017/bolivia-another-strike-from-the-resources-curse

[11] http://ieefa.org/wp-content/uploads/2019/03/Financial-Risks-Cloud-Development-of-Vaca-Muerta_March-2019.pdf

[13] https://www.reuters.com/article/us-argentina-energy-gas/argentina-renegotiates-key-gas-supply-contract-with-bolivia-idUSKCN1Q402O

La constante expansión del cultivo en los países de Mercosur les lleva a superar el 50% de la producción mundial

La soja es el producto agrícola con mayor crecimiento comercial en el mundo. Las necesidades de China e India, grandes consumidores del fruto de esta planta oleaginosa y sus derivados, convierten a Sudamérica en un granero estratégico. Su rentabilidad ha incentivado la extensión del cultivo, especialmente en Brasil y Argentina, pero también en Paraguay, Bolivia y Uruguay. Su expansión está detrás de recientes desforestaciones en el Amazonas y en el Gran Chaco. Tras los hidrocarburos y los minerales, la soja es la otra gran materia prima de Sudamérica.

ARTÍCULO / Daniel Andrés Llonch [Versión en inglés]

La soja se ha cultivado en las civilizaciones asiáticas durante miles de años; hoy su cultivo está también ampliamente difundido en otras partes del mundo. Ha pasado a ser el grano oleaginoso más importante para el consumo humano y la alimentación animal. De grandes propiedades nutritivas, por su alto contenido proteínico, la soja se comercializa tanto en grano como en sus derivados de aceite y de harina.

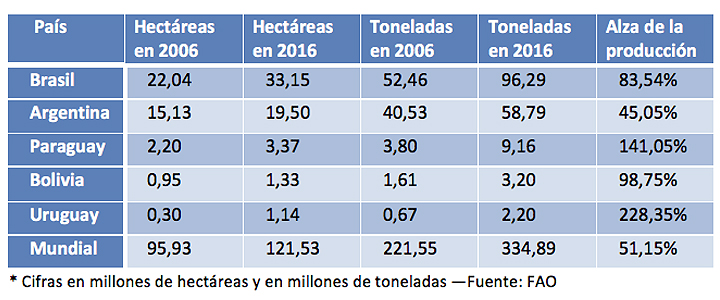

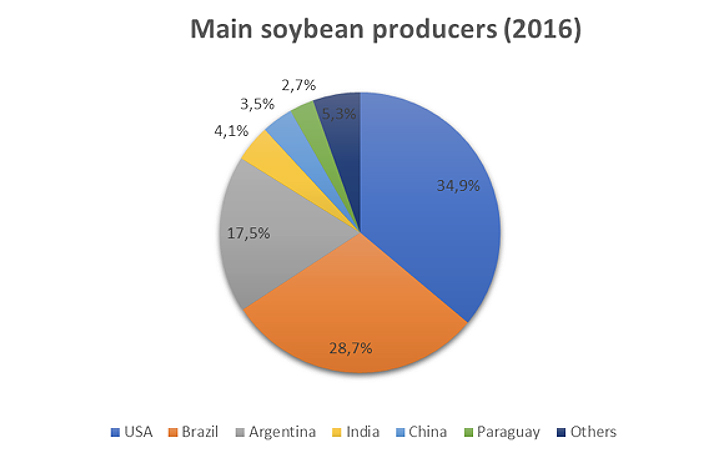

De los once mayores productores de soja, cinco están en Sudamérica: Brasil, Argentina, Paraguay, Bolivia y Uruguay. En 2016, esos países fueron el origen del 50,6% de la producción mundial, cuyo total alcanzó los 334,8 millones de toneladas, según los datos de la FAO. El primer productor fue Estados Unidos (34,9% de la producción mundial), seguido de Brasil (28,7%) y Argentina (17,5%). En la lista siguen India y China, aunque lo significativo de este último país es su gran consumo, que en 2016 le obligó a importar 83,2 millones de toneladas. Gran parte de esas necesidades de importación son cubiertas desde Sudamérica. La producción sudamericana se centra en las naciones de Mercosur (además de Brasil y Argentina, también Paraguay y Uruguay) y Bolivia.

La fuerte demanda internacional y la elevada rentabilidad relativa de la soja en los últimos años ha alimentado la expansión del cultivo de esta planta en la región del Mercosur. El boom del precio las materias primas, del que también participó la soja, originó unos beneficios que se dirigieron a la adquisición de nuevas tierras y equipamiento, lo que permitió a los productores aumentar su escala y eficiencia.

En Argentina, Bolivia, Brasil y Paraguay la superficie sembrada con soja es la mayoritaria (constituye más del 50% de la superficie total sembrada con los cinco cultivos más importantes de cada país). Si al grupo añadimos Uruguay, donde la soja ha gozado de una expansión más tardía, tenemos que la producción de esos cinco países sudamericanos ha pasado de 99 millones de toneladas en 2006 a 169,7 millones en 2016, lo que constituye un alza del 71,2% (Brasil y Bolivia han casi doblado su producción, algo superado por Paraguay y Uruguay, país donde se ha triplicado). En la década, esta área de Sudamérica ha pasado de aportar el 44,7% de la producción mundial a sumar el 50,6%. En ese tiempo, la superficie cultivada aumentó de 40,6 millones de hectáreas a 58,4 millones.

|

Países

Como el segundo mayor productor de soja del mundo, Brasil alcanzó en 2016 una producción de 96,2 millones de toneladas (el 28,7% del total mundial), con un área de cultivo de 33,1 millones de hectáreas. Su producción ha conocido un constante aumento, de forma que en el último decenio el volumen de la cosecha se ha incrementado en un 83,5%. El salto ha sido especialmente notable en los cuatro últimos años, en los que Brasil y Argentina han experimentado la mayor tasa de incremento del cultivo, con un promedio anual de 936.000 y 878.000 hectáreas, respectivamente, de acuerdo con el Departamento de Agricultura de Estados Unidos (USDA).

Argentina es el segundo país productor del Mercosur, con 58,7 millones de toneladas (el 17,5% de la producción mundial) y una extensión cultivada de 19,5 millones de hectáreas. La soja comenzó a sembrarse en Argentina a mediados de los años 70, y en menos de 40 años ha tenido un avance inédito. Este cultivo ocupa el 63% de las áreas del país sembradas con los cinco cultivos más importantes, frente al 28% de superficie que ocupan el maíz y el trigo.

Paraguay, por su parte, tuvo en 2016 una cosecha de 9,1 millones de toneladas de soja (el 2,7% de la producción mundial). En las últimas temporadas, la producción de soja ha aumentado a medida que se destinan más tierras para su cultivo. De acuerdo con el USDA, en las últimas dos décadas, la tierra dedicada al cultivo de soja ha aumentado constantemente en un 6% anual. Actualmente hay en Paraguay 3,3 millones de hectáreas de tierra dedicadas a esta actividad, lo que constituye el 66% de la tierra utilizada para los principales cultivos.

Por lo que se refiere a Bolivia, la soja se cultiva principalmente en la región de Santa Cruz. Según el USDA, representa el 3% del Producto Interno Bruto del país, y emplea a 45,000 trabajadores directamente. En 2016, el país cosechó 3,2 millones de toneladas (el 0,9% de la producción mundial), en una extensión de 1,3 millones de hectáreas.

Las plantaciones de soja ocupan más del 60 por ciento de las tierras cultivables de Uruguay, donde la producción de soja ha ido en aumento en los últimos años. De hecho, es el país donde más ha crecido la producción en términos relativos en la última década (un 67,7%), alcanzando en 2016 los 2,2 millones de toneladas y una extensión cultivada de 1,1 millones de hectáreas.

|

Aumento de la demanda

La producción de soja representa una fracción muy importante en el PIB agrícola de las naciones sudamericanas. Los cinco países mencionados juntamente con Estados Unidos conforman el 85,6% de la producción global, de forma que son los principales proveedores de la creciente demanda mundial.

Dicha producción ha experimentado un aumento progresivo desde su inserción en el mercado, con la excepción de Uruguay, cuya expansión del producto ha sido más reciente. En el periodo entre 1980 y 2005, por ejemplo, la demanda total mundial de soja se expandió en 174,3 millones de toneladas, o lo que es lo mismo, 2,8 veces. En este período la tasa de crecimiento de la demanda global fue acelerándose, desde un 3% anual en los 80 a un 5,6% anual en la última década.

En todos los países sudamericanos mecionados el cultivo de soja ha sido especialmente incentivado, por los beneficios que supone. Así, en Brasil, el mayor productor regional del grano oleaginoso, la soja aporta unos ingresos calculados en 10.000 millones de dólares en exportaciones, representando el 14% del total de productos comercializados por el país. En Argentina, el cultivo de soja pasó de representar el 10,6% de la producción agrícola en 1980/81 a más del 50% en 2012/2013, generando importantes beneficios económicos.

Las perspectivas de crecimiento de la demanda hacen prever una continuación en el alza de la producción. La Organización de las Naciones Unidas para la Alimentación y la Agricultura estima que la producción global superará los 500 millones de toneladas en 2050, lo que duplica el volumen consechado en 2010. Gran parte de esa demanda tendrá que ser atendida desde Sudamérica.