Breadcrumb

Blogs

Entries with tag perú .

La alta incidencia del Covid-19 en el país contrasta con la rapidez del Gobierno en aplicar medidas

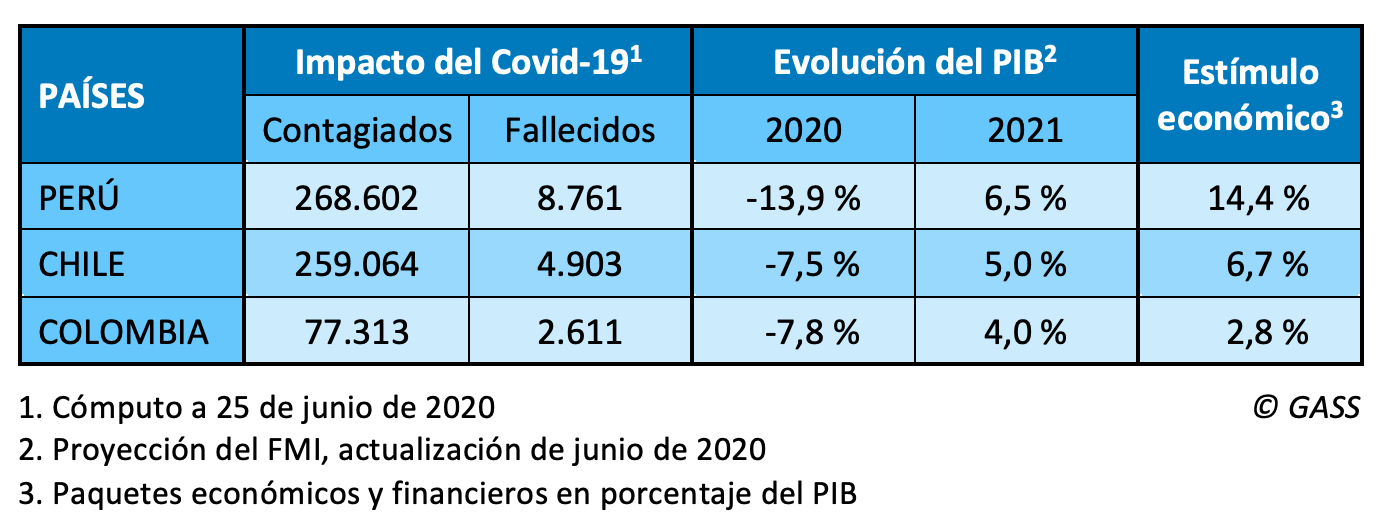

Perú ha sido un ejemplo en la crisis del Covid-19 por la rapidez en aplicar medidas de confinamiento y por aprobar uno de los mayores paquetes de estímulo económico del mundo, cercano al 17% del PIB. Sin embargo, la gran incidencia de la pandemia, que ha convertido a Perú en el segundo país latinoamericano en casos de coronavirus y el tercero en muertes, ha obligado a prolongar más de lo esperado las restricciones de la actividad. Esto y la menor demanda exterior, más débil de lo inicialmente pronosticado, han “eclipsado con creces” el importante apoyo económico del Gobierno, según el FMI, que prevé para Perú una caída del 13,9% del PIB en 2020, la mayor de las principales economías de la región.

![Conferencia del presidente peruano, Martín Vizcarra (d), en presencia de la titular de Economía, María Antonieta Alva (i) [Gob. del Perú] Conferencia del presidente peruano, Martín Vizcarra (d), en presencia de la titular de Economía, María Antonieta Alva (i) [Gob. del Perú]](/documents/10174/16849987/peru-covid-blog.jpg)

▲ Conferencia del presidente peruano, Martín Vizcarra (d), en presencia de la titular de Economía, María Antonieta Alva (i) [Gob. del Perú]

ARTÍCULO / Gabriela Pajuelo

Medios internacionales como Bloomberg y The Wall Street Journal han mostrado admiración por la joven ministra de Economía de Perú, María Antonieta Alva. A sus 35 años, tras una maestría en Harvard y cierta experiencia en la propia administración peruana, Alva diseñó al comienzo de la crisis uno de los planes de estímulo económico más ambiciosos en toda América del Sur.

“Desde una perspectiva latina, Perú es un líder claro en términos de respuesta macro; podría haber imaginado un resultado muy diferente si Toni no estuviera allí.”, ha afirmado Ricardo Hausmann, que fue profesor de Alva durante su estancia en Harvard y lidera un equipo de expertos que asesoran a Perú y otros diez países para mitigar los efectos del coronavirus. La ministra se ha convertido, además, en una de las caras más conocidas del Gobierno del presidente Martín Vizcarra entre las clases populares.

Perú fue uno de los primeros países en Latinoamérica en aplicar el estado de emergencia, limitando la libertad de reunión y de tránsito en el territorio peruano y restringiendo la actividad económica. Para evitar el contagio masivo del virus, el Gobierno decretó el cierre de fronteras, restricciones del movimiento interprovincial, toque de queda diario y un periodo obligatorio de aislamiento nacional, que se ha extendido sucesivas veces y ha devenido en uno de los más largos del mundo.

Esa prolongación, acordada ante la alta incidencia de la pandemia, ha dañado más de lo previsto las perspectivas económicas. Además, la prolongación de la emergencia en países destinatarios de las exportaciones peruanas ha debilitado su demanda de materias primas y perjudicado el resurgimiento de la economía de Perú. Así lo estima el FMI, que entre su pronóstico de abril y el actualizado en junio ha añadido nueve puntos más a la caída del PIB peruano para 2020. El FMI considera ahora que la economía peruana caerá un 13,9% este año, la mayor cifra entre los principales países de la región. Si bien el ambicioso paquete de estímulo no habrá impedido ese descenso, sí potenciará la recuperación, con un incremento del PIB del 6,5% en 2021, a su vez el rebote más pronunciado entre las mayores economías latinoamericanas. Respecto a esta última previsión, el FMI precisa que, no obstante, “hay riesgos a la baja significativos, vinculados a los desafíos nacionales y mundiales para controlar la epidemia”.

Un contexto socioeconómico que no ayuda al confinamiento

A pesar de las restrictivas medidas de distanciamiento social, la pandemia ha tenido una alta incidencia en Perú, con 268.602 casos diagnosticados (en Latinoamérica, solo por detrás de Brasil) y 8.761 muertos (por detrás de Brasil y México) a fecha de 25 de junio. Esas elevadas cifras en parte se han debido a que las condiciones socioeconómicas del país han hecho que el cumplimiento del confinamiento no haya sido muy estricto en ciertas situaciones. El contexto social ha dificultado el respeto de la cuarentena obligatoria por problemas estructurales como la fragilidad de los servicios de salud y de infraestructura, la dificultad para hacer compras públicas eficientes, el hacinamiento en las cárceles o la brecha digital.

El alto nivel de informalidad laboral, que en 2019 fue del 72%, explica que muchas personas deban seguir trabajando para asegurar su subsistencia, sin el seguimiento de ciertos protocolos o acceso a determinado material; al mismo tiempo esa informalidad impide una mayor recaudación de impuestos que ayudaría a mejorar partidas presupuestarias como la sanidad. Perú es el segundo país latinoamericano con menor inversión sanitaria.

Por otro lado, la desigualdad, que en 2018 fue de 42,8 en el índice de Gini, se ve agravada en la distribución territorial del gasto, ligada a la centralización de empleo de la población rural en Lima. Durante la pandemia los trabajadores de la sierra del país emigrados a la capital han querido volver a sus lugares de origen, pues muchos no están en planilla y no cuentan con derechos laborales, contraviniendo las restricciones de movilidad.

Ese contexto social hace puede cuestionar algunas de las medidas económicas aprobadas, según han expresado algunos académicos peruanos. El presidente del Instituto Peruano de Economía (IPE), Roberto Abusada, advirtió que las fortalezas macroeconómicas peruanas no ayudarán para siempre. Consideró que ciertos reglamentos son incumplibles, pues “poner parámetros como el índice de masa corporal (IMC) o un límite de edad, genera trabas en este grupo de personas, que podrían ser altamente calificados, y no podrían volver a su centro de trabajo”

Paquete económico

A finales de abril la ministra Alva presentó un paquete de estímulo económico de 26.000 millones de dólares, que representaba el 12% del PIB. Medidas adicionales elevaron un mes después ese porcentaje el 14,4% del PBI, e incluso luego se habría acercado al 17%. Comparativamente se trata de unos de los mayores estímulos adoptados en el mundo (en Latinoamérica, el segundo país es Brasil, con un estímulo del 11,5% del PIB).

De acuerdo con el seguimiento que el FMI está realizando de cada país, Perú ha adoptado medidas en tres diferentes ámbitos: fiscal, monetarias y macro-financieras, y en cuanto a la tasa de cambio y la balanza de pagos.

En primer lugar, en cuanto a las medidas fiscales, el gobierno aprobó 1.100 millones de soles (0,14% del PIB) para atender la emergencia de salud. Complementariamente se han aplicado distintas medidas, entre las cuales destacan dos: el bono “Quédate en tu casa” y la creación del Fondo de Apoyo Empresarial para las Micro y Pequeñas Empresas (FAE-MYPE).

La primera medida, para la cual el gobierno aprobó aproximadamente 3.400 millones de soles (0,4% del PIB) en transferencias directas; es un bono de 380 soles (110 dólares), dirigido a los hogares pobres y poblaciones vulnerables, del que ha habido dos desembolsos. La segunda medida, se refiere a la creación de un fondo de 300 millones de soles (0.04% del PIB) para dar apoyo a las MYPE, en un intento de garantizar créditos para el capital de trabajo y de reestructurar o refinanciar sus deudas.

Entre otras medidas fiscales, el gobierno aprobó una extensión de tres meses para la declaración del impuesto sobre la renta para las PYME, cierta flexibilidad a las empresas y los hogares en el pago de las obligaciones fiscales y un aplazamiento de los pagos de electricidad y agua de los hogares. Todo el paquete de apoyo fiscal supone más del 7% del PIB.

Por otro lado, en cuanto a las medidas monetarias y macro-financieras, el Banco Central Reserva (BCR) redujo la tasa de encaje en 200 puntos básicos, llevándola al 4%, y está monitoreando la evolución de la inflación y sus determinantes para aumentar el estímulo monetario si es necesario. Además ha reducido los requisitos de reservas, ha proporcionado liquidez al sistema con un paquete respaldado por garantías gubernamentales de 60.000 millones de soles (más del 8% del PIB) para respaldar los préstamos y la cadena de pagos.

Además, se han aplicado medidas en cuanto a la tasa de cambio y la balanza de pagos, mediante la intervención del BCR en el mercado de divisas. Para el 28 de mayo, el BCR había vendido aproximadamente 2.000 millones de dólares (el 0.9% del PIB) en swaps de divisas. Las reservas internacionales siguen siendo significativas, con más del 30% del PIB.

Por otra parte, en el terreno de las relaciones comerciales, Perú acordó no imponer restricciones a las operaciones de comercio exterior, al tiempo que liberalizó las operaciones de carga de mercancías, aceleró la emisión de los certificados de origen, eliminó temporalmente algunos aranceles y dejó sin aplicación diversas infracciones y sanciones contenidas en la Ley General de Aduanas. Esto se llevó a cabo especialmente en las transacciones con socios estratégicos, como la Unión Europea, según indicó Alberto Almendres, el presidente de Eurocámaras (la Asociación de Cámaras Europeas en el Perú). El 50% de la inversión extranjera en Perú proviene de Europa.

En cuanto a las exportaciones peruanas, aunque al comenzar el año la emergencia del coronavirus en China supuso una ralentización de las transacciones con ese país, las exportaciones mineras y agrarias siguieron en valores positivos en los dos primeros meses del año, como indica el Instituto de Investigación y Desarrollo de Comercio Exterior de la Cámara de Comercio de Lima (Idexcam). Después la afectación ha sido mayor, sobre todo en el caso de las exportaciones de materias primas y del turismo.

Comparación con Chile y Colombia

La situación en Perú puede analizarse en comparación con sus vecinos Chile y Colombia, que tendrán una caída algo menor del PIB en 2020, aunque su recuperación también será algo menor.

En cuanto al número de casos de Covid-19 confirmados a 25 de junio, Chile (259.064 casos) ofrece unas dimensiones del problema parecidas a las de Perú (268.602), si bien el número de fallecidos es casi la mitad (4.903 chilenos y 8.761 peruanos), lo que se corresponde a la proporción de su población total.

En respuesta a la pandemia, las autoridades chilenas implementaron una serie de medidas, incluyendo la declaración del estado de catástrofe, restricciones de viaje, cierre de escuelas, toques de queda y prohibiciones de reuniones públicas y una ley de teletrabajo. Esta crisis llegaba solo unos meses después del malestar social vivido en el país en el último trimestre de 2019.

En el terreno económico, Chile aprobó un estímulo del 6,7% del PIB. El 19 de marzo, las autoridades presentaron un paquete de medidas fiscales de hasta 11.750 millones de dólares centrado en apoyar el empleo y la liquidez de las empresas (4,7% del OPIB), y el 8 de abril se anunciaron 2.000 millones de dólares adicionales de ayuda a hogares vulnerables, así como un plan de garantía del crédito de 3.000 millones (2%). En su actualización de previsiones de junio, el FMI considera que el PIB chileno caerá un 7,5% en 2020 y se incrementará un 5% en 2021.

En cuanto a Colombia, el nivel de contagios ha sido menor (77.313 casos y 2.611 fallecidos), y su paquete económico para hacer frente a la crisis también ha sido más pequeño: un 2,8% del PIB. El Gobierno creó un Fondo Nacional de Mitigación de Emergencia, que se financiará parcialmente con fondos regionales y de estabilización (alrededor del 1,5% del PIB), lo que se complementará con la emisión de bonos nacionales y otros recursos presupuestarios (1,3%). En su reciente actualización, el FMI prevé que el PIB de Colombia caerá un 7,8% en 2020 y subirá un 4% en 2021.

Cyclical movements in the Latin American economy show close links to fluctuations in mineral pricing

The attention of public opinion on the price of commodities usually focuses on hydrocarbons, especially oil, because of the direct consequences on consumers. But although there are important oil producers in Latin America, minerals are a more transversal asset in the region's economy, especially in South America. This is shown by the largely parallel lines that follow the evolution of non-energy minerals and GDP growth, both in times of boom and of decline.

ARTICLE / Ignacio Urbasos Arbeloa [Spanish version]

Mining activity is a fundamental sector for most of the Latin American economies. The sector has a huge weight on exports and the attraction of foreign direct investment making it one of the most important sources of international currencies. Against the general perception of the non-energetic mining activities as a mature industry, the sector has demonstrated its capability to be attractive for investment and able to produce jobs and wealth. Latin American mining is the destiny of 30% of world investment in the sector, which is waiting for a rising in prices. The effect of these price fluctuations have direct consequences on the economies of the continent, being some of them deeply dependant on the exploitation and sell of its natural resources. The main goal of this analysis is to articulate a convincing explanation of the impact of price fluctuation on non-energetic minerals on national GDPs.

Firstly, it is important to explain the chronological evolution of prices in the most exploited minerals of Latin America. The general tendency of commodity prices during the last two decades has been marked by a great volatility. The so called super cycle of commodities [1] produced between 2003 and 2013, with recoil during 2008 and 2009, coincides with the golden decade of Latin America. This situation was produced thanks to an unprecedented rising of global demand, mainly of the emerging countries leaded by China. In fact, the rising of China has transformed the trade pattern in the region which is today the main trade partner of a large number of countries.

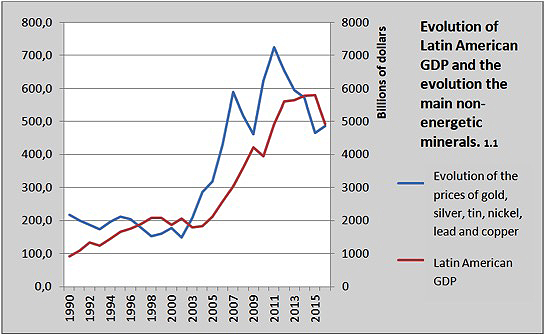

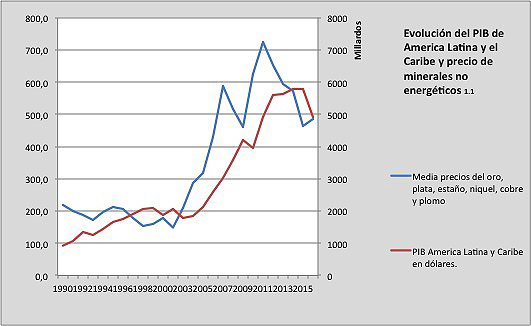

The mentioned evolution in commodity prices is similar to the one of the non-energetic minerals, which generally follows the tendencies of raw materials. As graph 1.1 shows, the region of Latin America and Caribbean has growth in correlation to the average evolution of the prices of gold, silver, tin, nickel, lead and copper. It is important to mention that this correlation in not an isolated one, and has to be analyzed in the context of a general rising in natural resource-based products such as hydrocarbons and agricultural goods.

|

[The graphics have been made from World Bank Data and national statistics of Peru and Chile] |

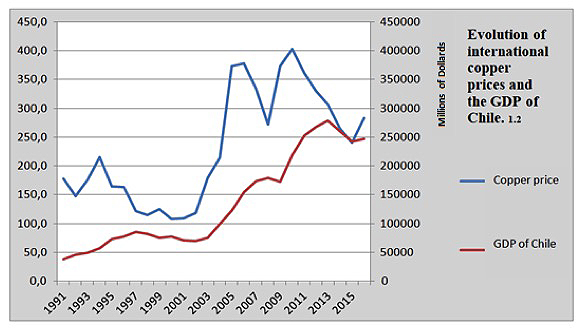

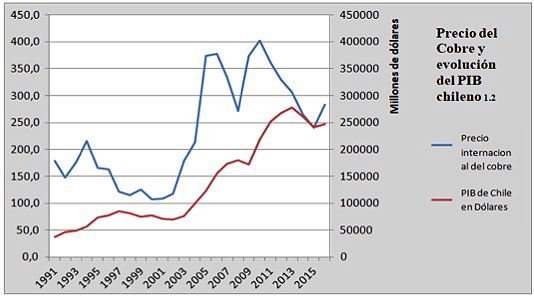

The Chilean case can be illustrative. The country has an economy particularly specialized on non-energetic minerals, outstanding copper as a core mineral for the country. Chile is the main producer of copper in the world and this mineral is around 50% of the national exports. The mining sector in Chile [2] represented the 20% of the country's GDP during the 2000’s, in 2017 it is only 9% of its economy. In graph 1.2 it is evident how the economic growth of Chile is directly linked with the different prices of copper. Even though it is one of the most complex and developed economies in the continent, with a tertiary sector [3] representing the 74% of its GDP, Chilean economy is still dependant and affected by copper prices and the situation of the mining industry.

|

|

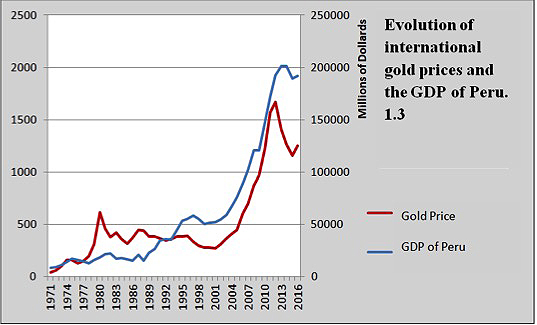

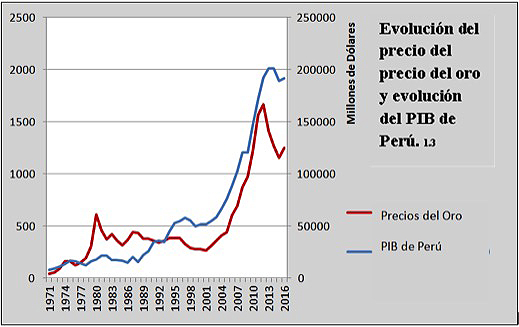

Another interesting case is the Peruvian one, a country whose exports are in a big proportion composed by non-energetic minerals. Gold is 18% and copper is 26% of all exports [4], reaching both more than 46% of them. Similarly to the case of Chile, 15% of its national GDP comes from the mining activities. Again, the correlation of mineral prices and economic growth is evident in graph 1.3, showing the huge dependence of these economies to the international prices of their exports.

|

|

This relationship is logical and has its answer in different realities. On the one hand, the quantitative value of natural resources on the Latin American economies, whose exports are mainly composed by mineral, agricultural or energetic commodities. On the other hand, the qualitative importance of the mining sector, which creates huge amounts of employs (up to 9% of the total in Chile), is the activity of some of the main companies in the region (among the 20 biggest companies in the Latin America, 5 are related to the mining activities), it is the main source of currencies and support public budgets by its particular fiscal regime. Equally, a big amount of national public debts are covered by those particular taxes, creating a situation of possible default in case of great fluctuations of prices. This menace brings back the memories of the debt crisis in the 80’s, something that it is now a reality in the case of Venezuela.

Must be taken into account that Latin American countries are not a unicity or a homogeneous reality, in general it is true that the region confronts a general challenge: be able of reduce the dependence of their economies to the exploitation and sell of its natural resources. An economic structure that is problematic because of its impact on the environment, a particular complex issue because of the resistance of indigenous groups to suffer from it. The nature of the employs created by this activity is sometimes disappointing, with low wages and bad labor conditions. Anyway, the industrial development of the region is still far from being sufficient and there is a rising awareness about the lack of economic structural reforms during the golden decade of 2003-2013 that could have changed the situation [5]. The profits derived from the mining sector are used to promote political interest or short-term goals with electoral sights.

This inefficient use of the public resources increases the vulnerability of the general welfare to the mentioned continuous shifts in prices. Even though perspectives about prices are optimistic and expect an imminent rise [6], they will not reach the levels of 2008, when they were at its historical maximum. This new context will demand a new approach to Latin American economies, which will not have access to the huge amount of money that they had during the past decade. Its economic growth will not come from an external favorable context, but from internal efforts to modernize and renovate its economic capability.

Los ciclos de la economía latinoamericana están muy ligados al precio de los minerales: los gráficos asombran

La atención de la opinión pública sobre el precio de las 'commodities' se centra muchas veces en los hidrocarburos, preferentemente el petróleo, por las consecuencias directas sobre los consumidores. Pero aunque en América Latina hay importantes productores de crudo, los minerales constituyen un activo más transversal en la economía de la región, sobre todo en Sudamérica. Así lo demuestran las líneas en buena medida paralelas que siguen la evolución de los minerales no energéticos y el crecimiento del PIB, tanto en momentos de 'boom' como de declive.

ARTÍCULO / Ignacio Urbasos Arbeloa [Versión en inglés]

La explotación minera es una actividad fundamental para muchas economías latinoamericanas. El sector tiene un enorme peso en las exportaciones y llegada de inversión extranjera, convirtiéndolo en una de las principales fuentes de divisas. Frente a la percepción general de la minería no energética como una industria madura, el sector demuestra seguir siendo atractivo para inversionistas, y capaz de seguir generando empleo y riqueza. La minería latinoamericana recibe el 30% de las inversiones mundiales en el sector, el cual espera una recuperación en los precios. El impacto de estas fluctuaciones tiene consecuencias directas en las economías del continente, algunas de las cuales dependen enormemente de la explotación y venta de estos recursos. El objetivo de este análisis es el de articular una explicación convincente del grado en el que estas variaciones de precios afectan a los PIB nacionales.

En primer lugar, es importante detallar la evolución cronológica de los precios en los principales minerales explotados en Latinoamérica. La tendencia general de los precios de las materias primas durante las últimas dos décadas ha estado marcada por una enorme volatilidad. El denominado súper ciclo de las commodities [1] dado aproximadamente entre 2003 y 2013, con un retroceso entre 2008 y 2009, se produce al mismo tiempo que la denominada década dorada de América Latina. Esta situación se produjo por un alza sin precedentes de la demanda mundial, gracias a los países emergentes liderados por China, la cual ha transformado el comercio exterior en la región desplazando a EEUU como primer socio de buena parte de estos países.

La evolución en los precios ha seguido un patrón muy similar en la minería no energética, que por norma general sigue las tendencias en precios del resto de las materias primas. Cómo podemos ver en el gráfico 1.1, la región de América Latina y Caribe ha tenido un crecimiento económico muy similar a la evolución promedio de los precios del oro, la plata, el estaño, el níquel, el plomo y el cobre. Es importante mencionar que la relación entre estas dos variables no es aislada, y debe analizarse en el mencionado contexto de un alza general de los precios de otras materias primas de vital importancia para la región cómo los hidrocarburos o los productos agrícolas.

|

[Los gráficos está confeccionados a partir de World Bank Data y estadísticas nacionales de Perú y Chile] |

El caso de Chile puede ser de enorme utilidad. Chile cuenta con una economía particularmente especializada en la minería no energética, destacando la explotación del cobre, actividad en la cual es líder mundial y que supone el 50% de sus exportaciones. El sector minero en Chile [2] llegó a ser casi el 20% del PIB a mediados de la década del 2000; en 2017 ha supuesto en torno a un 9%. En el gráfico 1.2 vemos como el precio del cobre marca la senda económica del país, coincidiendo las mayores épocas de crecimiento económico chileno con el incremento de los precios del cobre. A pesar de tratarse de una de las economías más desarrolladas de la región [3], con un peso del sector servicios en el PIB del 74%, el país sigue condicionado por la coyuntura de su sector primario y concretamente la minería.

|

|

Otro caso interesante es el de Perú, un país cuyas exportaciones cuentan con una buena participación de minerales no energéticos [4], alcanzando en el caso del oro (18%) y el cobre (26%) conjuntamente el 46% de las mismas. De forma similar a Chile la participación de la minería en la economía es del 15% del PIB. De nuevo, podemos apreciar la correlación existente entre los precios de ciertos minerales no energéticos estratégicos y el crecimiento económico.

|

|

Esta relación es lógica y responde a varias realidades. Por un lado, el gran valor cuantitativo de las materias primas en las economías latinoamericanas, que concentran sus exportaciones en productos agrícolas, minerales y energéticos. Por otro lado, su importancia cualitativa ya que el sector genera grandes cantidades de empleo (hasta un 9% en Chile), es el objeto de muchas de las principales empresas de la región (5 de las 20 más grandes de Latinoamérica se dedican a la extracción), es la principal fuente de divisas y deja enormes beneficios para las arcas de los Estados, pues se rigen bajo un sistema impositivo particular más gravoso. De igual modo, buena parte del pago de deuda externa es sufragada por medio de estos ingresos, la inestabilidad en los precios podría traer de nuevo los fantasmas de la crisis de deuda de los ochenta, algo que ya es una realidad en el caso de Venezuela.

Si bien los países de América Latina no pueden ser analizados como una unidad heterogénea, en líneas generales la región sí que afronta un reto común: el ser capaz de reducir la dependencia de sus economías a la explotación y exportación de las materias primas. Una actividad que cuenta con elementos problemáticos como su impacto en el medio ambiente, un asunto particularmente complejo en la región por la reticencia de los grupos indígenas, o la calidad y estabilidad del empleo que generan. En cualquier caso, el desarrollo industrial de la región sigue siendo deficiente y cada vez hay más voces que alertan de que la década dorada de 2003-2013 no fue aprovechada para realizar los cambios estructurales necesarios para mitigar esta situación [5].

La existencia de complejas realidades socio-políticas en Latinoamérica ha llevado muchas veces a emplear los beneficios derivados de la extracción en políticas cortoplacista y electorales, una lacra que aumenta la exposición del bienestar social a los vaivenes del sector minero y energético. Si bien las predicciones sobre el precio de las materias primas apuntan a una inminente recuperación [6], no se prevé una situación similar a la dada en torno a 2008 cuando los precios alcanzaron máximos históricos. Esta nueva coyuntura exigirá el máximo a las economías latinoamericanas, que no contarán con una situación de la economía internacional tan favorable.