Breadcrumb

Blogs

Entries with Categorías Global Affairs Economía, Comercio y Tecnología .

![Vista nocturna de Shanghái [Pixabay] Vista nocturna de Shanghái [Pixabay]](/documents/10174/16849987/inversion-extranjera-blog.jpg)

▲ Vista nocturna de Shanghái [Pixabay]

COMENTARIO / Jimena Puga

La nueva Ley china sobre inversión extranjera, que entró en vigor el 1 de enero de 2020, tiene como principal objetivo acelerar las reformas de política económica del país para abrir el mercado interior y eliminar trabas y contradicciones de la ley anterior. Tal y como ha comunicado el presidente de la Republica Popular, la nueva norma pretende construir un mercado basado en la estabilidad, la transparencia, la previsibilidad y la competencia leal para los inversores extranjeros. Además, las autoridades chinas aseguran que esta nueva ley representa una parte fundamental de la política del Estado para abrirse al mundo y atraer una mayor cantidad de inversión extranjera directa.

El borrador de la norma, redactado en 2015, creó altas expectativas entre los reformistas chinos y los inversores extranjeros sobre un cambio en el régimen de la política de inversiones extranjeras del país. Y su publicación en 2019, año al final del cual el presidente de Estados Unidos y el de la Republica Popular acordaron un paréntesis en la guerra comercial de la que ambos son protagonistas, significó un avance en este cambio.

No obstante, la realidad es distinta. La postura de Pekín en cuanto a la inversión extranjera sigue siendo significativamente diferente en comparación con la concepción de inversión existente en la arena internacional, pero parte del sector reformista de la sociedad sabe que el gobierno no puede permitirse dejar pasar la oportunidad de mejora tras la paulatina ralentización de la inversión nacional en el mercado chino en la última década.

Por el contrario, y teniendo en cuenta la imagen que el Imperio del Centro ha querido proyectar al mundo desde la apertura del régimen, podría pensarse que el presidente Xi Jinping y los líderes del Partido Comunista habrían aprovechado la oportunidad de dar un lavado de cara a una nueva política que, en comparación con la laberíntica y anterior ley, sería sistemática y percibida de manera más amable por los países inversores, como medio para revivir los decrecientes índices de progreso económico. El nuevo acercamiento de la potencia asiática al libre mercado es, por tanto, una cortina de humo sustentada en el establecimiento de protocolos que definen vagamente los límites de los derechos de los que gozan los inversores extranjeros.

Como complemento al contenido de la ley de inversión extranjera, la regulación destaca su promoción y protección y detalla las medidas necesarias para asegurar su efectiva implementación. Esta promueve la inversión por la vía de protección de los derechos e intereses de los inversores, normalizando la administración de la inversión extranjera, mejorando el entorno de los establecimientos mercantiles, así como fomentando el avance de la apertura del mercado con un mayor alcance.

En concreto, el precepto estipula que las empresas de inversión extranjera gozarán de las mismas políticas favorables que las compañías domésticas. Además, detalla las medidas para proteger los negocios de forma confidencial y mejorar el mecanismo para la presentación de sugerencias de las firmas extranjeras a las autoridades.

También recoge y clarifica la implementación de un mecanismo de listas negativas de acceso a inversión extranjera y detalla el sistema de registro y notificación de este tipo de inversiones. Por ultimo, regula también las políticas de inversión para empresas establecidas en Hong Kong, Macao y Taiwán, y las responsabilidades legales para las violaciones de esta regulación.

Desde el plano estrictamente jurídico, el artículo 2 del precepto define el concepto de inversión extranjera como “actividad de invertir de forma directa o indirecta llevada a cabo por personas naturales, empresas u otras organizaciones extranjeras”, y además contempla cuatro circunstancias que se consideran parte de este tipo de inversión:

-

Quien establece una empresa en el territorio chino tanto solo como con otro inversor

-

Quien adquiere participaciones, acciones… u otros derechos e intereses de una empresa en el territorio chino

-

Quien invierte en cualquier proyecto nuevo en China, tanto solo como con otro inversor

-

Quien invierte en cualquier otro modo estipulado por ley, reglamentos administrativos o provisiones del Consejo de Estado

Con el término “empresa de inversión extranjera”, se refiere a una empresa incorporada al territorio chino bajo la ley de China y con toda o parte de su inversión financiada de un inversor extranjero.

No obstante, y tal y como se menciona anteriormente, a pesar de las importantes innovaciones de esta ley, todavía quedan muchas preguntas sin responder. Por ejemplo, no especifica qué es la inversión indirecta. Tampoco especifica el alcance de “persona natural extranjera”: ¿qué ocurre con los chinos que adquieren otra nacionalidad? ¿y con los extranjeros que adquieren la ciudadanía china? Además, el legislador tampoco clarifica si la inversión proveniente de Hong Kong, Macao o Taiwán será considerada inversión extranjera.

Los artículos 4 y 28 de la nueva ley establecen que China adoptará el sistema de gestión del pre-establecimiento de tratamiento nacional (principio que garantiza a los inversores extranjeros y a sus inversiones acceso a los mercados sin desventajas, y por tanto en las mismas condiciones que los nacionales). Y el sistema de la Lista Negativa para la inversión extranjera, el cual consiste en medidas administrativas especiales para el acceso de la inversión extranjera a determinados campos. Es decir, el gobierno tratará como nacionales a todas aquellas inversiones extranjeras fuera de la Lista Negativa.

Este sistema de Lista Negativa fue probado por primera vez en la ZEE de Shanghái y expandido por el país en 2018. Tanto el artículo 4 como el 28 clarifican que la nueva Lista Negativa será promulgada previo acuerdo del Consejo de Estado. Lo cual supone que ni los ministros ni los gobiernos locales podrán establecer restricciones a la inversión extranjera. ¿Qué falta? Si los inversores quieren acceder a los sectores restringidos bajo la Lista Negativa, deben recibir autorización del Ministerio de Comercio, trámite que el legislador no recoge en la normativa.

Por otro lado, los artículos 34 y 37 de la nueva ley establecen el sistema de comunicación sobre el establecimiento de nuevas inversiones para la gestión y organización de las mismas.

De acuerdo con esos puntos, los inversores extranjeros están obligados a comunicar toda información relevante al departamento de comercio regulado por la Empresa de Sistema de Registro o la Empresa de Sistema de Publicidad de Información Crediticia. En estos artículos se recogen también las penalizaciones por incumplimiento. Pero una vez más, en este campo faltan requisitos de forma en cuanto a cómo y qué contenido se requiere para la comunicación de la información al departamento de comercio.

Este nuevo giro en la política económica se traduce, una vez más, en una estrategia mediante la cual Pekín pretende proyectarse en el panorama internacional como potencia económica poderosa e innovadora, tratando de ocultar la ralentización de su mercado interior y los daños sufridos por la guerra comercial contra Washington. Sin embargo, teniendo en cuenta los vacíos legales analizados en los artículos mencionados y su vaga y ambigua escritura, las empresas extranjeras tendrán que esperar a determinar lo que esta reforma supone realmente tras su puesta en práctica.

El puerto de Chancay, a cargo de la naviera estatal Cosco, entrará en funcionamiento en 2022

Los chinos lo pronuncian casi como Shanghái, pero no está en China sino en Perú. El puerto de Chancay, a 75 kilómetros de Lima, se va a convertir en el primer ‘hub’ logístico chino para la vertiente pacífica de Latinoamérica. Es el único puerto en la región de la naviera estatal Cosco, que en su día fijó en El Pireo su puerta de entrada en Europa y ahora prepara su acceso de mercancías a Sudamérica a través de Chancay. La infraestructura supone una inversión de 3.000 millones de dólares.

![Creación por ordenador de las instalaciones del nuevo puerto de Chancay, 75 kilómetros al norte de Lima [Volcan] Creación por ordenador de las instalaciones del nuevo puerto de Chancay, 75 kilómetros al norte de Lima [Volcan]](/documents/10174/16849987/chancay-blog.jpg)

▲ Creación por ordenador de las instalaciones del nuevo puerto de Chancay, 75 kilómetros al norte de Lima [Volcan]

ARTÍCULO / Gabriela Pajuelo

El puerto de Chancay pretende erigirse en una de las principales conexiones de China con los países de la costa oeste de Sudamérica, sirviendo de puente para el creciente comercio de mercancías de esta región con Asia-Pacífico. A través de la sociedad Terminales Portuarios Chancay, la china Cosco Shipping Ports contempla una inversión inicial de 1.200 millones de dólares, destinados a la primera fase del proyecto –construcción de nuevos diques para ganar terreno al mar, logrando una mayor profundidad (16 metros) y superficie para operaciones (un millón de contenedores). La inversión total será de 3.000 millones de dólares; la entrada en funcionamiento se prevé para 2022.

China es desde 2014 el primer socio comercial de Perú, desbancando de ese puesto a Estados Unidos. En 2017 China fue el destino del 26% de las exportaciones peruanas (11.700 millones de dólares) y el origen del 23% de sus importaciones (8.750 millones). El interés chino se centra en los minerales, el mayor sector exportador peruano, y por tanto el puerto de Chancay se perfila como el principal punto de salida de esas materias primas hacia China. Los fletes de vuelta aportarán manufacturas chinas, no solo para Perú sino para países vecinos.

Ese interés de Pekín por las materias primas de Perú ya llevó a la firma en 2009 de un tratado de libre comercio entre los dos países, que fue optimizado el año pasado. Se trata de una relación que no se ha visto complicada por la concesión de elevados créditos que luego el país receptor tenga difícil devolver: Perú solo ha recibido créditos de las entidades crediticias públicas chinas por valor de 50 millones de dólares, en 2009, lo que le sitúa a la cola de receptores de préstamos chinos en Latinoamérica.

Cosco se hizo por 225 millones de dólares con el 60% de Terminales Portuarios Chancay en la primera mitad de 2019, compartiendo sociedad con la minera peruana Volcan, que posee el 40% restante. Se trata del primer puerto que la gran naviera estatal china controlará en su integridad en el Hemisferio Occidental, pues su presencia en el puerto de Seatle, en EEUU, se limita a la explotación de una terminal. Cosco cuenta con 34 terminales en todo el mundo, 11 de los cuales se encuentran fuera de China (en España tiene presencia en los puertos de Valencia y Bilbao). Otras compañías chinas disponen también de algún terminal en la región, como en las bocas del Canal de Panamá (China es el segundo usuario más importante de esa vía interoceánica, tras EEUU), o participan en obras de expansión portuaria, como en Itaquí (Brasil). Pekín también ha expresado interés en gestionar puertos completos –el es caso de La Unión, en El Salvador–, pero Chancay es la primera realización en ese sentido.

El nuevo puerto de Chancay, de casi 1.000 hectáreas de extensión, incluirá un complejo de ingreso, un túnel viaducto subterráneo y una zona operativa portuaria. Esta tendrá un terminal de contenedores con dos muelles, y un terminal de carga a granel, carga general y rodante con otros dos muelles. Según la compañía, el puerto alcanzará una capacidad de manejo de carga anual de un millón de TEU (Twenty-foot Equivalent Unit, es decir, Unidad Equivalente a Veinte Pies). Cabe añadir que el complejo portuario contará con la capacidad de descarga de embarcaciones Triple E, consideradas los segundos barcos portacontenedores más grandes del mundo.

El multipuerto se encuentra ubicado a 75 km al norte de Lima y estará conectado con el centro del país, a través de una carretera hacia Oyón y Ambo, en los Andes peruanos. Esta infraestructura viaria, con una inversión pública es de 450 millones de dólares, supone un esfuerzo de descentralización por parte del gobierno peruano.

El puerto de Chancay podría plantear una seria competencia al Terminal Portuario del Callao, gestionado por DP World Callao (empresa subsidiaria de Dubai Ports World), APM Terminals y Transportadora Callao. Se trata del puerto de facto de Lima y es el principal puerto del país en cuanto a tráfico y capacidad de almacenaje, con un movimiento portuario en 2018 de 2,3 millones de TEU y 56 millones de toneladas, que representan el 51% del total nacional.

![Terminales de Cosco Shipping Ports en el mundo [Cosco Group] Terminales de Cosco Shipping Ports en el mundo [Cosco Group]](/documents/10174/16849987/chancay-blog-2.png)

Terminales de Cosco Shipping Ports en el mundo [Cosco Group]

La ministra de Transportes y Comunicaciones, María Jara Risco, ha anunciado un plan para duplicar la capacidad de almacenaje del puerto del Callao, pero, se cuestiona si eso será suficiente para competir con el nuevo puerto de Chancay. El presidente, Martín Vizcarra, se muestra convencido de que ambas instalaciones puedan funcionar de manera complementaria, además de que la nueva infraestructura permitirá descongestionar el tráfico de camiones en el área de la capital.

La inversión china, en cualquier, ha dado pie para que en algunos medios se hable de la “diplomacia de chequera”, un concepto que se refiere a la utilización de inversiones o préstamos para establecer relaciones favorables con países que ocupen puestos estratégicos en regiones de interés geopolítico. Aunque una infraestructura como la de Chancay es altamente interesante para el país beneficiado, este puede verse obligado a devolver el favor de otras maneras, quizás permitiendo la explotación de recursos minerales. Al margen de eso están las disposiciones internas chinas, que obligan a sus empresas con terminales portuarias en el resto del mundo a acoger a la armada de guerra en caso necesario.

La creciente influencia china en el Hemisferio Occidental preocupa a EEUU. Su propio vicepresidente, Mike Pence, advirtió a los países latinoamericanos que esas inversiones representan una potencial amenaza, porque cuando menos establecen una excesiva dependencia de los lazos comerciales y crediticios con China, generando además un alto déficit comercial y una elevada deuda. También, según Pence, pueden afectar negativamente a asuntos como el cuidado del medio ambiente o el respeto de zonas protegidas.

En términos más dramáticos se ha pronunciado el Pentágono. En febrero de 2019, el almirante Craig Faller, jefe del Comando Sur, alertó que en el futuro “China podría usar su control de puertos de aguas profundas en el Hemisferio Occidental para aumentar su posición operacional global”.

La isla afronta la crisis económica más grave de los últimos veinte años: el colapso de Venezuela y la presión de Trump ponen en evidencia el inmovilismo de La Habana

El fin de la URSS, gran subvencionadora del régimen castrista, no llevó a La Habana a la apertura económica y política que se dio en la mayor parte del antiguo bloque comunista. Tras un tiempo de grave penuria en la década de 1990, conocido como “periodo especial en tiempos de paz”, Cuba logró otro salvador en Venezuela, evitando así las necesarias reformas. Hoy el colapso venezolano y la presión que está ejerciendo Washington vuelven a poner en evidencia la escasa voluntad de cambio de La Habana, que se enfrenta a otro “periodo especial”, menos intenso, pero igualmente doloroso para el pueblo cubano.

![Calle del centro histórico de La Habana [Pixabay] Calle del centro histórico de La Habana [Pixabay]](/documents/10174/16849987/cuba-economia-blog.jpg)

▲ Calle del centro histórico de La Habana [Pixabay]

ARTÍCULO / Patricia Urdánoz

La economía de Cuba podría haber cerrado 2019 con un crecimiento de apenas un 0,5% del PIB y podría repetir ese mismo pobre comportamiento en 2020, de acuerdo con las estimaciones de la Cepal, la Comisión Económica para América Latina y el Caribe de la ONU. Se trata de cifras que ponen a la isla al borde de la recesión, dado que cabría que se registrara algún trimestre negativo. Aunque el Gobierno cubano sitúa su objetivo económico para este año en el 1%, su apuesta del 1,5% para 2019 puede haber quedado desmentida hasta en un punto porcentual (las organizaciones internacionales, en cualquier caso, no pueden auditar las cuentas de Cuba); además, los elementos que contribuyen a la marcha económica han empeorado.

Las crecientes dificultades económicas han generado miedo en los cubanos sobre un regreso al “periodo especial”, como se conoce la década de 1990 cuando la disolución de la URSS dejó a la isla sin la masiva ayuda que le prestaba Moscú. Ese momento de especiales penurias quedó superado con la ayuda que a partir de 2002 comenzó a llegar desde la Venezuela de Hugo Chávez. El colapso venezolano fue lo que incentivó a Raúl Castro a buscar una salvación mediante el acercamiento a la Administración Obama, pero las nuevas medidas restrictivas de la Administración Trump han dejado a La Habana sin perspectivas.

Los cubanos han comenzado a padecer el desabastecimiento de productos básicos como medicinas y alimentos, y largas e interminables colas vuelven a aparecer en la capital cubana. La economía se encuentra estancada desde 2014: aunque al año siguiente hubo un claro repunte, en 2016 se produjo una contracción, que el Gobierno fijó en un 0,9% del PIB, lo que suponía haber caído en recesión por primera vez desde el “periodo especial”, veinte años atrás.

Aunque es improbable que Cuba vaya a alcanzar las dramáticas cifras de buena parte de la década de 1990, cuando la economía isleña se contrajo aproximadamente en un 35%, algunas estimaciones, recogidas por el Wall Street Journal, consideran que si Venezuela cancelara completamente su ayuda podría darse una contracción del 8% o del 10%.

Antes del “periodo especial” la isla dependía de la Unión Soviética en un 82%. La dependencia de Venezuela es comparativamente menor y además se está reduciendo debido a la grave crisis que padece ese país. La ayuda venezolana, básicamente mediante el envío de petróleo a cambio de la asistencia de médicos, entrenadores deportivos y otro personal, por la que Caracas además paga, suponía el 22% del PIB de Cuba en 2013; en 2017 había caído al 8,5%.

Las perspectivas económicas, en cualquier caso, no son buenas y para este 2020 cabe esperar un empeoramiento en varias áreas, lo que cuando menos prolongará el estancamiento.

Petróleo venezolano, ahora en manos rusas

Si bien la ayuda venezolana ha ido decreciendo, las aportaciones de Caracas continúan siendo importantes, por eso cualquier nueva erosión de esas ayudas tendría su efecto en la economía cubana. Los 100.000 barriles diarios de petróleo que Venezuela estuvo enviando a Cuba durante muchos años se vieron reducidos últimamente a unos 60.000. No es de esperar una mayor reducción, pero el control de la producción de PDVSA que está adquiriendo Rusia le deja al régimen de Nicolás Maduro menos margen de control político sobre el petróleo.

Menos médicos en el exterior

La descontrolada inflación que padece Venezuela podría obligar a reducir el pago que este país aporta por los servicios que en suelo venezolano presta personal cubano. Carmelo Mesa-Lago, economista especializado en Cuba, apunta que Venezuela, que adquiere el 75% de ese servicio profesional cubano en el exterior (una importante vía de acceso a moneda fuerte), ya ha reducido sus compras en un 23% entre 2014 y 2017 y podría verse obligada a un mayor recorte. La Habana, por otra parte, dejó de hacer caja en 2019 con los médicos que tenía destinados en Brasil y lo mismo ocurrirá en 2020 con los que había en Bolivia, después de que cambios políticos en esos países obligara a su regreso a la isla.

Por debajo de la meta de 5 millones de turistas

Las expectativas abiertas en materia de turismo con el incremento de viajes desde EEUU debido a las facilidades que estuvo dando el presidente Obama se han visto frustradas por las restricciones nuevamente impuestas por su sucesor. En 2018 se produjo un descenso del número de turistas, que fue de 4,7 millones, y cifra que en 2019 bajó un 10%, hasta los 4,3 millones. Aunque el Gobierno dice esperar un incremento en 2020, ha dejado de ponerse como meta alcanzar los 5 millones de turistas. A la limitación ya impuesta por Trump en 2018 al viaje de cruceros con base en EEUU, sigue la anunciada recientemente sobre vuelos directos, lo que podría afectar a los ingresos que deje el turismo (quien llega en avión suele gastar más durante su estancia).

Exportaciones moderadas

Los ingresos por exportaciones podrían mejorar, pero ni producción ni precio parece que vayan a experimentar un significativo aumento. La producción de níquel ha estado más bien estancada y la de azúcar se está recuperando de su momento más bajo de la historia registrado en 2017-2018.

Las remesas seguirán fluyendo

Las medidas restrictivas impuestas por la Administración Trump sobre las remesas que llegan a Cuba desde EEUU, que son la mayoría, no parece que vayan a afectar a su monto, pues el límite establecido queda por encima de la cuantía la mayor parte de los envíos. Como indica un estudio de The Havana Consulting Group, el promedio de envío actual está entre los 180 y 220 dólares por transacción, y como el 95% de los cubanos que envían remesas a sus familiares en la isla lo hace una vez al mes no se le llega al tope de 1.000 dólares trimestrales impuesto por Washington y que entró en vigor el pasado mes de octubre. Además, el estudio precisa que el 45% de las remesas a Cuba llegan por vías informales. En 2018, Cuba recibió 3.691 millones de dólares, cifra que prácticamente se dobla si se tienen en cuenta las remesas no dinerarias.

Inversión extranjera insuficiente

Las remesas debieran jugar un importante papel en la potenciación de la economía nacional, y de hecho desde la apertura económica de 2010 funcionaron como una fuente de ingresos similar a la inversión extranjera, pues estuvieron detrás de la puesta en marcha de muchos negocios “cuentapropistas”. Esos negocios por cuenta propia alcanzaron en 2016 los 535.000 trabajadores, según las estadísticas oficiales, pero el estancamiento en el crecimiento del turismo está poniendo en dificultades esa actividad privada. El estudio de The Havana Consulting Group concluye que “a diferencia de la mayoría de los países de América Latina, el gobierno cubano no aprovecha el potencial de las remesas como una vía para atraer capital de inversión al país”. La inversión extranjera directa, en cualquier caso, ha ido aumentando, pero la lentitud en hacer atractiva la zona especial del puerto de Mariel y las dificultades añadidas desde EEUU con la puesta en vigor en 2019 del título cuarto de la Ley Helms-Burton, que anima la presentación de demandas por los bienes expropiados durante la revolución cubana, amortigua el atractivo inversor de la isla.

DESCENTRALIZACIÓN, PERO APERTURA TÍMIDA

El problema de la ineficiencia de la economía cubana viene provocado en gran medida por su modelo de centralización, que crea escasez para los consumidores y gran incertidumbre para los negocios. Junto con otros lastres que acarrea el país desde sus inicios como corrupción, ilegalidades, poco nivel de ahorro, endeudamiento y los insuficientes ingresos por exportación. La deuda externa de Cuba entre los años 1958 y 2017 se multiplicó por 190. Y existe una difícil coyuntura para la emergencia del sector privado.

La isla necesita nuevas reformas económicas estructurales por parte del gobierno, también sería interesante seguir las estrategias económicas de países como Vietnam y China, que han sabido cómo abrirse al mercado internacional partiendo de un gobierno comunista. Por su parte, por sus propios intereses geopolíticos, Washington debería cuidar de que sus medidas de presión no lancen a la isla en brazos de China y Rusia.

El sucesor de Raúl Castro como presidente del país, Miguel Díaz-Canel, y el primer ministro designado por este, Manuel Marrero, han anunciado para este año el comienzo de un proceso de descentralización económica que dará mayor autonomía a las empresas estatales. Está por ver que realmente se avance en esa línea y que eso aumente la eficiencia de la economía cubana, pues las reformas prometidas por Castro han supuesto una apertura muy tímida, no especialmente transformadora.

El Congreso brasileño aprueba ratificar el Acuerdo de Salvaguardas Tecnológicas firmado por Trump y Bolsonaro

Con la reactivación de su centro de lanzamientos de Alcántara, el mejor ubicado del mundo debido a su proximidad al Ecuador, la industria espacial brasileña espera alcanzar un volumen de negocios de 10.000 millones de dólares anuales a partir de 2040, con el control al menos del 1% del sector mundial, especialmente en el área de lanzamientos espaciales. El gobierno de Jair Bolsonaro ha aceptado garantizar a EEUU la confidencialidad tecnológica, llegando a un acuerdo que Washington ya había intentado sin éxito antes de la llegada del Partido de los Trabajadores al poder.

![Área de lanzamiento espacial del centro espacial brasileño de Alcántara [AEB] Área de lanzamiento espacial del centro espacial brasileño de Alcántara [AEB]](/documents/10174/16849987/alcantara-blog.jpg)

▲ Área de lanzamiento espacial del centro espacial brasileño de Alcántara [AEB]

ARTÍCULO / Alejandro J. Alfonso [Versión en inglés]

Brasil quiere contar en la nueva era espacial, en la que la iniciativa privada, especialmente la estadounidense, va a tener un gran protagonismo, junto al ya tradicional de las agencias nacionales de las principales potencias. Con el Acuerdo de Salvaguardas Tecnológicas, firmado el pasado mes de marzo por los presidentes Donald Trump y Jair Bolsonaro, en la estratégica base de Alcántara podrán lanzarse cohetes, naves espaciales y satélites dotados de tecnología estadounidense.

La garantía de confidencialidad tecnológica –el acceso a ciertos lugares de la base solo estará autorizado a personal de EEUU, si bien la jurisdicción seguirá siendo de la Fuerza Aérea de Brasil– permitirá que Alcántara no deba negociar contratos solo con el 20% del mercado mundial, como hasta ahora, algo que lastraba la viabilidad económica de la base. No obstante, el acuerdo también tiene un aspecto limitador, pues solo autoriza a Brasil a lanzar aquellos cohetes y aeronaves nacionales o extranjeras que tangan partes tecnológicas desarrolladas por EEUU.

El nuevo contexto político de Brasil hizo que el acuerdo fuera ratificado sin problemas el 22 de octubre por la Cámara de Diputados y el 12 de noviembre por el Senado, una situación bien diferente a la vivida en 2000, cuando el Congreso bloqueó un acuerdo similar que impulsaba el presidente Fernando Henrique Cardoso. La llegada después del Partido de los Trabajadores al poder, con las presidencias de Luiz Inácio Lula da Silva y de Dilma Rousseff, enfrió las relaciones entre los dos países y Washington dejó momentáneamente de lado su interés por Alcántara.

Las aspiraciones espaciales de Brasil vienen de lejos; su industria aeroespacial es la mayor de Latinoamérica. En la década de 1960 desarrolló una primera base de lanzamientos, Barrera del Infierno, cerca de Natal. En 1994 la matriz militar de la investigación se transformó en la civil Agencia Espacial Brasileña (AEB). Además del desarrollo de satélites, en 2004 la AEB lanzó su primer cohete. En 2006 un astronauta brasileño se incorporó a la Estación Espacial Internacional, de la que Brasil es socio.

El centro de lanzamiento de Alcántara está situado en Maranhão, un estado en el noreste de Brasil. Alcántara es una pequeña ciudad colonial que se encuentra a 100 kilómetros São Luís la capital del estado. La localidad cuenta con 22.000 habitantes y tiene acceso al mar. El centro de lanzamiento fue construido durante la década de 1980 y tiene un recinto de 620 kilómetros cuadrados. Además, la base de lanzamiento se encuentra a 2,3 grados al sur del Ecuador, lo que lo convierte en un lugar ideal para lanzar satélites en órbita geoestacionaria. Las condiciones geográficas únicas del sitio de lanzamiento atraen a las empresas interesadas en lanzar satélites pequeños o medianos, generalmente utilizados para satélites de comunicaciones o vigilancia. Desafortunadamente, la institución sufrió una mala reputación cuando las operaciones se detuvieron brevemente debido a un lanzamiento fallido en 2003, lo que resultó en la muerte de 21 técnicos y la destrucción de algunas de las instalaciones. En 2002 la Agencia

Estados Unidos está interesado en Alcántara debido a su ubicación estratégica. Como se mencionó anteriormente, el sitio de lanzamiento se encuentra a 2,3 grados al sur del Ecuador, lo que permite a los cohetes estadounidenses ahorrar hasta un 30% en el consumo de combustible en comparación con los lanzamientos desde Cabo Cañaveral, Florida. Asimismo, debido a su proximidad al Ecuador, la resistencia para alcanzar la órbita es menor que Cabo Cañaveral, lo que significa que las empresas pueden aumentar el peso del cohete o de la carga que transporta sin agregar combustible adicional. Por lo tanto, esta ubicación ofrece a las compañías estadounidenses las mismas ventajas que disfrutan sus contrapartes europeas que utilizan un sitio de lanzamiento en la Guayana Francesa, ubicada cerca, al norte del Ecuador. El Acuerdo de Salvaguardias Tecnológicas firmado entre los presidentes Bolsonaro y Trump en marzo tiene por objeto atraer a estas empresas estadounidenses al garantizarles que las empresas estadounidenses que si utilizan las instalaciones de Alcántara tendrán la protección y las salvaguardas necesarias para que su tecnología no sea robada o copiada por operarios o ingenieros brasileños.

El gobierno brasileño está claramente interesado en que los estadounidenses utilicen el centro de Alcántara. La industria espacial mundial tiene un valor aproximado de 300.000 millones de dólares, y Brasil, que todavía tiene una agencia espacial en desarrollo, podría utilizar los fondos obtenidos del arrendamiento del sitio de lanzamiento para desarrollar aún más sus capacidades espaciales. La Agencia Espacial Brasileña ha estado infrafinanciada durante muchos años, por lo que ingresos adicionales le resultan especialmente convenientes. Además, los funcionarios brasileños han especulado que la inversión en el sitio de lanzamiento traerá consigo más inversiones en la región de Alcántara en general, mejorando la calidad de vida del área. Por ejemplo, la base de Kourou, en la Guayana Francesa, genera el 15% del PIB de ese territorio ultramarino francés, dando empleo directo o indirecto a 9.000 personas. En conclusión, el gobierno de Bolsonaro espera que con este acuerdo se profundice la relación con EEUU, y que además aporte medios monetarios para invertir en el sitio de lanzamiento y sus alrededores, e invertir en la Agencia Espacial Brasileña.

Sin embargo, este acuerdo también ha recibido críticas. En 2000, el gobierno del presidente Cardoso intentó firmar un acuerdo similar con la administración de George W. Bush que finalmente fue bloqueado por el congreso brasileño por temor a que Brasil cediera su soberanía a EEUU. Estos mismos miedos todavía están presentes hoy. El ex ministro de Asuntos Exteriores de Brasil Samuel Pinheiro Guimarães Nieto declaró que EEUU está buscando establecer una base militar en Brasil, lesionando así la soberanía del pueblo brasileño. Las críticas también se dirigen a la redacción del acuerdo en sí, que señala que el dinero que el gobierno brasileño gane del uso estadounidense del centro de lanzamiento no puede invertirse en cohetes de desarrollo exclusivamente brasileño, sino bien puede invertirse en otras áreas relacionadas con la Agencia Espacial Brasileña.

Además de los argumentos sobre la integridad de la soberanía brasileña, también se defiende a los quilombolas, descendientes de esclavos brasileños que escaparon de sus amos, que fueron desplazados de sus tierras costeras cuando se construyó la base. Actualmente, el gobierno propone aumentar el tamaño del sitio de lanzamiento de Alcántara en 12.000 hectáreas, y las comunidades de Quilombo temen que una vez más se vean obligadas a mudarse, causándoles un mayor empobrecimiento. Esto ha sido objeto de debate tanto en el Congreso brasileño como en el Congreso estadounidense, con representantes de la Cámara demócrata que presentaron una resolución pidiendo al gobierno de Bolsonaro que respete los derechos de los quilombolas.

El Acuerdo de Salvaguardias Tecnológicas es un acuerdo principalmente comercial con el fin de atraer a más empresas estadounidenses a Brasil para el centro de Alcántara, lo que les ahorraría dinero a estas empresas debido a la ubicación ideal del lugar de lanzamiento, al tiempo que tendrían oportunidad de invertir en el programa espacial brasileño. Sin embargo, debido a las controversias mencionadas anteriormente, algunos pueden considerar esto como un acuerdo unilateral donde solo prevalecen los intereses estadounidenses, mientras que el gobierno y el pueblo brasileños pierden la soberanía sobre un lugar estratégico. No obstante, debe advertirse que Brasil ha desarrollado tradicionalmente una importante industria aeronáutica (Embraer, recientemente comprada por Boeing, es un excelente ejemplo) y la base de Alcántara brinda la oportunidad a Brasil de saltar a la nueva era espacial.

Durante décadas, EEUU cerró sus puertas al aguacate mexicano; hoy lo necesita para cubrir su creciente demanda

En 2019 se registrará un récord de las importaciones de aguacate mexicano en Estados Unidos: casi el 90% del millón de toneladas de aguacates consumidos por los estadounidenses procederá del vecino país, que lidera la producción mundial. Luego de estar prohibido durante décadas en EEUU –alegando cuestiones fitosanitarias, sobre todo invocadas por los productores de California–, la creación del Tratado de Libre Comercio de América del Norte abrió las puertas del mercado estadounidense a este producto mexicano, primero con reservas y desde 2007 sin restricciones. La llegada de Trump a la presidencia marcó un descenso de las importaciones, pero luego no han dejado de subir.

▲ El interés por la comida saludable ha hecho aumentar el consumo de aguacate en el mundo

ARTÍCULO / Silvia Goya

Tendencias sociales como el veganismo o el “real fooding” han hecho aumentar la producción mundial de aguacate, una fruta valorada por su grasa saludable y su aportación vitamínica, que ameniza bien multitud de platos. En Estados Unidos, además, la tradición alimentaria de millones de hispanos –el aguacate nace de un árbol propio de América Central y del Sur (Persea americana)– ha fomentado el consumo de un producto que, como pocos, marca las relaciones entre Estados Unidos y México.

El Departamento de Agricultura de EEUU (USDA) prevé que para atender el creciente consumo nacional de aguacate (que se ha multiplicado por 5,4 desde 2000, pasando de 226.000 toneladas a 1,2 millones en 2018), en 2019 el país tendrá que aumentar sus importaciones notablemente, de forma que pasen a constituir del 87% al 93% de la disponibilidad de producto. Eso supondrá un incremento de las importaciones desde México, que en 2018 aportó ya el 87% del aguacate procedente del extranjero. Esta necesidad de importación se debe en parte a problemas en la producción registrados en California, el estado de mayor producción en EEUU (alrededor del 80%), muy por delante del segundo, Florida, y gran litigador en el pasado para impedir la competencia del aguacate mexicano.

El primer año de Donald Trump en la Casa Blanca supuso un ligero descenso en la importación de aguacate mexicano, que en 2017 bajó a 774.626 toneladas. Sin embargo, en 2018 se alcanzó un nuevo récord, con 904.205 toneladas, con un incremento del 17%, en un contexto de no materialización de las amenazas comerciales lanzadas por la Administración Trump, que finalmente se avino a la renovación del tratado de libre comercio con México y Canadá. El último año, las importaciones de México supusieron el 87% del total de compras de aguacate en el exterior; el resto hasta 1,04 millones de toneladas, correspondieron a las procedentes de Perú (8%), Chile (2,5%) y República Dominicana (2,5%).

Historia de un veto

La notable alza de las ventas de aguacate en EEUU ha atraído la atención de los carteles de droga, que se han enfrentado para controlar el negocio en algunos estados mexicanos como Michoacán –el gran productor de aguacates, sobre todo de la variedad Hass, que es la de mayor comercialización–, dando lugar a un “nuevo narcotráfico”. No obstante, el historial de controversia entre los dos países en torno a esta baya viene de lejos. Fue en 1914 cuando el entonces secretario de Agricultura de EEUU firmó el un aviso de cuarentena mediante el cual declaraba la necesidad de prohibir la importación de semillas de aguacate de México debido a un gorgojo que la semilla portaba. En 1919 se promulgó la “Cuarentena de viveros, plantas y semillas”. Ese marco normativo fue vigente durante décadas.

Durante el periodo de los años 70 la discusión sobre la entrada de los aguacates mexicanos en el mercado estadounidense se mantuvo en el primer plano político debido a la insistencia de los funcionarios del Servicio de Sanidad Vegetal de México. Las investigaciones en diversos estados mexicanos productores de aguacate, sin embargo, hallaron gorgojos en algunas de las semillas, lo que no permitió que se cambiase la política reguladora del Servicio de Inspección Animal y Vegetal (APHIS) del Departamento de Agricultura de EEUU. Por ello, en 1976 el USDA, en una carta dirigida a su contraparte mexicana, afirmó que se debía continuar “como en el pasado, en contra de la emisión de permisos para la importación del aguacate de México”.

Tras estos acontecimientos la política estadounidense respecto a los aguacates procedentes de su país vecino continuó siendo restrictiva hasta que la liberalización del comercio y la armonización de medidas sanitarias y fitosanitarias comenzaron a modificar el contexto en el que los gobiernos examinaban los problemas de salud vegetal e importaciones. Durante la mayor parte del siglo XX la política de protección había consistido en negar el acceso a los productos que podían albergar plagas; en la última década, sin embargo, las reglas comenzaron a cambiar.

La creación del Tratado de Libre Comercio de América del Norte (TLCAN) en 1994 y de la Organización Mundial del Comercio en 1995 abrieron camino para las nuevas solicitudes mexicanas de acceso al mercado de aguacate de EEUU. Aunque el objetivo principal del TLCAN era la eliminación de los aranceles para 2004, también preveía la armonización de las medidas sanitarias y fitosanitarias entre los socios comerciales. No obstante, este tratado de libre comercio reconoce explícitamente que cada país puede establecer regulaciones para proteger la vida y la salud humana, animal y vegetal, por lo que cuando el riesgo de infestación de plagas es alto, el país tiene legitimidad para poner restricciones al comercio.

Con la implementación del TLCAN en 1994 el gobierno de EEUU se vio sometido a una mayor presión para facilitar la importación de productos agrícolas de México, entre ellos el aguacate. Esto llevó a un cambio en la política fitosanitaria del USDA hacia una nueva política de “mitigación o soluciones tecnológicas”. El APHIS es la rama del gobierno encargada de implementar las disposiciones fitosanitarias del TLCAN en el caso de EEUU. Este órgano consideraba que las moscas de la fruta –presentes en una amplia variedad de especies– se podían encontrar también en los aguacates mexicanos, por lo que los funcionarios del Servicio de Sanidad Vegetal de México tenían la difícil tarea de demostrar que dicho insecto no estaba presente en sus aguacates y que aquellos de la variedad Hass no eran susceptibles al ataque de la mosca mexicana de la fruta. Entre 1992 y 1994 México presentó dos planes de trabajo con sus respectivas investigaciones. El primero fue rechazado mientras que el segundo, pese a la presión de la Comisión de Aguacates de California (CAC), fue aceptado.

Este segundo plan solicitaba el acceso del aguacate mexicano a 19 de los 50 estados estadounidenses durante los meses de octubre a febrero. A finales de junio de 1995 el USDA emitió una propuesta de norma que describía las condiciones bajo las cuales el aguacate Hass cultivado en plantaciones aprobadas en Michoacán podría ingresar en EEUU. Fue a finales de 1997 cuando el USDA publicó una norma final autorizando la importación de dichos aguacates a EEUU. Esta fue la primera vez que el USDA usó el llamado “enfoque de sistemas” para gestionar los riesgos planteados por las plagas cuarentenarias.

Al concluir la segunda temporada de envíos, en febrero de 1999, México solicitó la ampliación del programa para aumentar el número de estados de EEUU a los que podía exportar y permitir que la temporada de envíos comenzase un mes antes (septiembre) y acabase un mes después (marzo). En 2001, el USDA se reunió con el Servicio de Salud Vegetal mexicano y aceptó considerar la ampliación de los estados importadores a 31 y las fechas de importación desde el 15 de octubre hasta el 15 de abril. La buena relación establecida entre los presidentes George W. Bush y Vicente Fox tuvo una clara influencia en este movimiento expansivo.

![Importaciones en toneladas. En 2018, importaciones de 1,04 millones de toneladas (el 87% de México) [Fuente: USDA] Importaciones en toneladas. En 2018, importaciones de 1,04 millones de toneladas (el 87% de México) [Fuente: USDA]](/documents/10174/16849987/aguacate-grafico.png)

Importaciones en toneladas. En 2018, importaciones de 1,04 millones de toneladas (el 87% de México) [Fuente: USDA]

Liberalización

Durante cinco años se habían enviado aguacates mexicanos a EEUU sin detectar una sola plaga. Pese a que la expansión de la importación de aguacate mexicano parecía inevitable, desde California la CAC presentó una demanda contra el USDA, alegando que los aguacates mexicanos sí tenían plagas. Ante esto el USDA llevó a cabo una investigación y publicó en 2003 un borrador de “Evaluación de riesgo de plagas” en el que se confirmaba que los aguacates mexicanos no portaban la mosca de la fruta.

El USDA había tornado su posición anterior de protección interna hacia una nueva posición que beneficiaba la importación. Así pues, en 2004 el USDA emitió una nueva norma para expandir el programa de importación a los 50 estados durante los 12 meses del año. Esta norma preveía que en California, Florida y Hawái se retrasase la importación de aguacates hasta un año con el fin de comprobar la eficacia de las regulaciones propuestas. Por lo tanto, hasta enero de 2007 no se permitió a México exportar aguacates a California y Florida; desde entonces se le permite exportar a todos los estados durante todo el año, convirtiéndose así rápidamente EEUU en el mayor importador mundial de aguacate mexicano.

Hasta 2017 la importación de aguacates mexicanos se mantuvo estable; sin embargo, como se ha indicado previamente, con la llegada de Trump a la Casa Blanca las relaciones entre EEUU y México volvieron a tambalearse en torno a diversos temas, uno de ellos la exportación de alimentos de México a EEUU, con el aguacate como caso emblemático. El nuevo presidente estadounidense amenazó con una tarifa de un 20% sobre los aguacates mexicanos para financiar el muro que pretendía construir en la frontera.

En junio de 2018 Trump amenazó de nuevo con poner un arancel al aguacate del 25% y posteriormente en mayo de 2019 amenazó con imponer un arancel del 5% a todos los bienes provenientes de México.

En marzo de 2019, al darse la ola migratoria, el presidente de EEUU amenazó con cerrar la frontera con México y consecutivamente retiró su decisión, no obstante, el simple hecho de que Trump amenazase con cerrar la frontera ya hizo escalar el precio del aguacate un 34%.

Las relaciones de EEUU y México respecto al aguacate prosiguen inestables. Pese a que se ha avanzado mucho desde la implantación del TLCAN, siguen estando en juego diversos intereses que podrían llevar a EEUU a reducir la importación de aguacates mexicanos. Difícilmente el aguacate puede escapar de la incerteza propia del vínculo entre EEUU y México.

Con su proyecto de megaciudad y zona tecnológica los saudís buscan consolidar una vía económica alternativa al petróleo

NEOM, acrónimo de Nuevo Futuro, es el nombre de la nueva ciudad y área económico-tecnológica, con una superficie tres veces la de Chipre, que Arabia Saudí está promoviendo en el noroeste el país, frente a la Península del Sinaí. Además de buscar alternativas al petróleo, con NEOM los saudís pretenden rivalizar las innovaciones urbanísticas de Dubái, Abu Dhabi y Doha. El proyecto también supone trasladar el interés saudí del Golfo Pérsico al Mar Rojo y estrechar la vecindad con Egipto, Jordania e Israel.

![Aspecto de la futura megaciudad de NEOM, de acuerdo con la visión de sus promotores [NEOM Project] Aspecto de la futura megaciudad de NEOM, de acuerdo con la visión de sus promotores [NEOM Project]](/documents/10174/16849987/neom-blog.jpg)

▲ Aspecto de la futura megaciudad de NEOM, de acuerdo con la visión de sus promotores [NEOM Project]

ARTÍCULO / Sebastián Bruzzone Martínez

Los Estados de Oriente Medio están tratando de diversificar sus ingresos y evitar posibles colapsos de sus economías, en aras de contrarrestar la crisis del fin del petróleo previsto para mediados del siglo XXI. Los sectores preferidos por los árabes son las energías renovables, el turismo de lujo, las infraestructuras modernas y la tecnología. Los gobiernos de la región han encontrado la manera de unificar estos cuatro sectores, y Arabia Saudí, junto a los Emiratos Árabes Unidos, parece querer colocarse como el primero de la carrera tecnológica árabe.

Mientras el mundo mira hacia Sillicon Valley en California, Shenzhen en China o Bangalore en India, el gobierno saudí ha comenzado a preparar la creación de su primera zona económica y tecnológica independiente: NEOM (abreviatura del término árabe Neo-Mustaqbal, Nuevo Futuro). Al frente del proyecto estuvo hasta hace poco Klaus Kleinfeld, ex presidente de Siemens AG, quien al ser nombrado consejero de la Corona saudí ha sido sustituido por Nadhmi Al Nasr como CEO de NEOM.

El pasado 24 de octubre de 2017, en la conferencia de la Iniciativa Inversión Futura celebrada en Riad, el príncipe heredero saudita Mohammed bin Salman hizo público este proyecto de 500.000 millones de dólares, enmarcado en el programa político Saudi Vision 2030. El territorio en el que se situará NEOM está en la zona fronteriza entre Arabia Saudí, Egipto y Jordania, a orillas del Mar Rojo, por donde fluye casi un diez por ciento del comercio mundial, existe una temperatura 10º C inferior a la media del resto de países del Consejo de Cooperación del Golfo, y se localiza a menos de ocho horas de vuelo del 70% de la población del planeta, por lo que podría convertirse en un gran centro de transporte de pasajeros.

Según ha anunciado el gobierno saudí, NEOM será una ciudad económica especial, con sus propias leyes civiles y tributarias, y costumbres sociales occidentales, de 26.500 kilómetros cuadrados (el tamaño de Chipre multiplicado por tres). Los objetivos principales son atraer la inversión extranjera de empresas multinacionales, diversificar la economía saudita dependiente del petróleo, crear un espacio de libre mercado y hogar de millonarios, “una tierra para gente libre y sin estrés; una start-up del tamaño de un país: una hoja en blanco en la que escribir la nueva era del progreso humano", dice un vídeo promocional del proyecto. Todo ello bajo el eslogan: “The world’s most ambitious project: an entire new land, purpose-built for a new way of living”. Según la página web y cuentas oficiales del proyecto, los 16 sectores de energía, movilidad, agua, biotecnología, comida, manufactura, comunicación, entretenimiento y moda, tecnología, turismo, deporte, servicios, salud y bienestar, educación, y habitabilidad generarán 100.000 millones de dólares al año.

Gracias a un informe publicado por el diario The Wall Street Journal y elaborado por las consultoras Oliver Wyman, Boston Consulting Group y McKinsey & Co., que, según aseguran, tuvieron acceso a más de 2.300 documentos confidenciales de planificación, han salido a la luz algunas de las ambiciones y lujos con los que contará la urbe futurista. Entre ellos se encuentran coches voladores, hologramas, un parque temático de dinosaurios robot y edición genética al estilo Jurassic Park, tecnologías e infraestructuras nunca vistas, hoteles, resorts y restaurantes de lujo, mecanismos que creen nubes para causar precipitaciones en zonas áridas, playas con arena que brilla en la oscuridad, e incluso una luna artificial.

Otro fin que busca el proyecto es hacer de NEOM la ciudad más segura del planeta, mediante sistemas de vigilancia de última generación que incluyen drones, cámaras automatizadas, máquinas de reconocimiento facial y biométrico y una IA capaz de notificar delitos sin necesidad de que los ciudadanos tengan que denunciarlos. Del mismo modo, los propios dirigentes de la iniciativa urbanística auguran que la ciudad será un centro ecológico de gran proyección, basando su sistema de alimentación únicamente en energía solar y eólica obtenida con placas y molinos, pues tienen todo un desierto para instalarlos.

Por el momento, NEOM no es más que un proyecto que está en fase de iniciación. El territorio en el que se situará la gran ciudad es un terreno de desierto, montañas de hasta 2.500 metros de altura y 468 kilómetros de costas vírgenes de agua azul turquesa, con un palacio y un pequeño aeropuerto. NEOM está siendo construida desde la nada, con un desembolso inicial de 9.000 millones de dólares del fondo soberano saudita Saudi Arabia Monetary Authority (SAMA). Aparte de inversión empresarial extranjera, el gobierno saudí está buscando trabajadores de todos los sectores profesionales para que ayuden en sus respectivos campos: juristas que elaboren un código civil, penal y tributario; ingenieros y arquitectos que diseñen un plan de infraestructuras y energías moderno, eficiente y tecnológico; diplomáticos que colaboren en su promoción y convivencia cultural; científicos y médicos que incentiven la investigación clínica y biotecnológica y el bienestar; académicos que potencien la educación; economistas que rentabilicen los ingresos y gastos; personalidades especializadas en turismo, moda y telecomunicaciones… Pero, sobre todo, personas y familias que habiten y den vida a la ciudad.

Según ha informado el periódico árabe Rai Al Youm, Mohammed bin Salman ha aprobado una propuesta elaborada por un comité legal saudí conjunto con Reino Unido que consiste en aportar un documento VIP que ofrecerá visas especiales, derechos de residencia a inversores, altos funcionarios y trabajadores de la futura ciudad. Ya se han adjudicado contratos a la empresa de ingeniería estadounidense Aecom y de construcción a la inglesa Arup Group, a la canadiense WSP, y a la holandesa Fugro NV.

Sin embargo, no todo es tan ideal y sencillo como parece. A pesar del gran interés de 400 empresas extranjeras en el proyecto, según asegura el gobierno local, existe incertidumbre sobre su rentabilidad. Los problemas y escándalos relacionados con la corona saudí, como el encarcelamiento de familiares y disidentes, la corrupción, la desigualdad de derechos, la intervención militar en Yemen, el caso del asesinato del periodista Khashoggi y la posible crisis política tras la futura muerte del rey Salman bin Abdulaziz, padre de Mohammed, han hecho que los inversores anden con pies de plomo. Además, en la región sobre la que se pretende construir la ciudad existen pueblos de lugareños que serían reubicados, y “compensados y apoyados por programas sociales”, según asegura el gobierno saudí, lo que será objeto de reproche por grupos de defensores de derechos humanos.

En conclusión, NEOM es un proyecto único y a la altura de los propios jeques árabes, los cuales han adoptado una visión económica previsora. Se espera que en 2030 ya sea posible vivir en la ciudad, a pesar de que las construcciones sigan su curso y no estén completamente finalizadas. Según los mercados, el proyecto, aún lejos de su culminación, parece estar encauzado. Ya cuenta con un compromiso de financiación de estructura con BlackStone de 20.000 millones de euros, y de tecnología con SoftBank de 45.000 millones de euros. Debido a que nunca se ha visto un proyecto así y por tanto no existen referencias, es difícil determinar si el visionario plan se consolidará con éxito o se quedará en simple humo y pérdidas enormes de dinero.

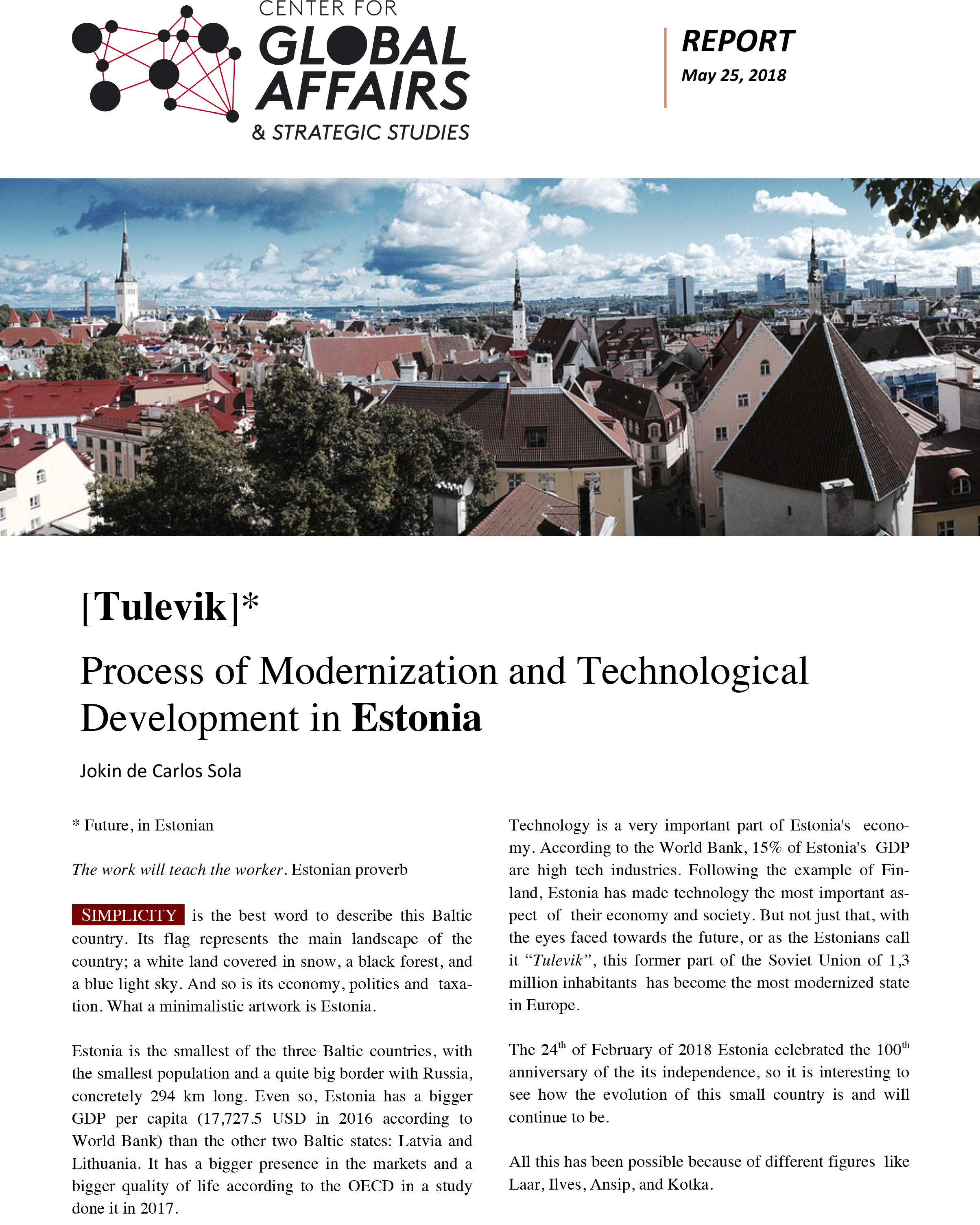

ENSAYO / Jairo Císcar Ruiz [Versión en inglés]

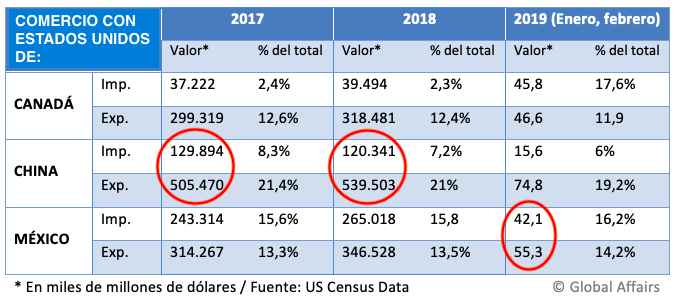

En los últimos meses las abiertas hostilidades comerciales entre los Estados Unidos de América y la República Popular China han copado las principales cabeceras generalistas y publicaciones económicas especializadas del mundo entero. La denominada “guerra comercial” entre estas dos superpotencias no es sino la sucesiva escalada de imposición de aranceles y gravámenes especiales a productos y manufactura originales de los países enfrentados. Esto, en cifras económicas, supone que EEUU impuso en 2018 aranceles especiales sobre US$250.000 millones de productos chinos importados (de un total de US$539.000 millones), mientras que China por su parte impuso aranceles sobre 110 de los US$120.000 millones de productos de importación norteamericana [1]. Estos aranceles supusieron para el consumidor y empresas americanas un aumento de US$3.000 millones en impuestos adicionales. Este análisis quiere, por tanto, explicar y mostrar la posición y futuro de la Unión Europea en esta guerra comercial de una manera general.

Mediante este pequeño recordatorio de cifras, se ilustra la magnitud del desafío para la economía mundial que supone este choque entre las dos locomotoras económicas del mundo. No es China quién está pagando los aranceles, como dijo literalmente Trump el 9 de mayo durante un encuentro con periodistas [2], sino que la realidad es mucho más compleja, y, evidentemente, como en el caso de la inclusión de Huawei en la blacklist comercial (y por tanto la prohibición de adquirir cualquier elemento en suelo norteamericano, ya sea hardware o software, sin un acuerdo previo con la Administración), que puede afectar a más de 1.200 empresas norteamericanas y centenares de millones de clientes a nivel global según la BBC [3], la guerra económica pronto puede empezar a suponer un gran lastre para la economía a nivel global. El día 2 de junio Pierre Moscovici, comisario europeo de Asuntos Económicos vaticinó que de seguir el enfrentamiento tanto China como EEUU podrían llegar a perder entre 5 y 6 décimas del PIB, subrayando de manera especial que "el proteccionismo es la principal amenaza para el crecimiento mundial” [4].

Como se infiere por las palabras de Moscovici, la guerra comercial no preocupa solamente a los países directamente implicados en ella, sino que es seguida muy de cerca por otros actores de la política internacional, especialmente la Unión Europea. La Unión Europea es el mayor Mercado Único en el mundo, siendo esta una de las premisas y pilares fundamentales de la propia existencia de la UE. Pero no ya está centrada en el comercio interno, sino que es una de las mayores potencias comerciales de exportación e importación, siendo una de las principales voces que abogan por sanas relaciones comerciales que sean de mutuo beneficio para los diferentes actores económicos a nivel global y regional. Esta apertura a los negocios hace que el 30% del PIB de la UE provenga del comercio exterior y le convierte en el principal actor a la hora de hacer negocios de importación y exportación. Por ilustrar brevemente, de acuerdo con los datos de la Comisión Europea [5] en el último año (mayo 2018-abril 2019), la UE realizó importaciones por valor de €2.022.000 millones (un crecimiento del 7%) y exportó un 4% más, con un total de €1.987.000 millones. La balanza comercial queda, por tanto, en un saldo negativo de €35.000 millones, lo cual, debido al gran volumen de importaciones y exportaciones y el PIB nominal de la UE (tomando como dato 18'8 billones de euros) supone tan sólo el 0,18% del PIB total de la UE. EEUU fue el principal lugar de exportación desde la UE, mientras que China fue el primer lugar de importación. Estos datos son reveladores e interesantes: parte importante de la economía de la UE depende del negocio con estos dos países y una mala marcha de su economía podría lastrar la propia de los países miembros de la UE.

Otro dato que ilustra la importancia de la UE en materia comercial es el de Inversión Extranjera Directa (IED). En el 2018, el 52% de la IED mundial provino de países dentro de la Unión Europea y esta recibió un 38,5% de la inversión total a nivel mundial, siendo líder en los dos indicadores. Por tanto, cabe afirmar que la actual guerra comercial puede suponer un grave problema para la futura economía europea, pero, como veremos más adelante, la Unión puede salir reforzada e incluso beneficiada de esta situación si consigue medrar bien entre las dificultades, negocios y estrategias de los dos países. Pero veamos, primero, las relaciones de la UE tanto con EEUU como con China.

La relación EEUU-UE ha sido tradicionalmente (aunque con altibajos) la más firme de la esfera internacional. Estados Unidos es el principal aliado en defensa, política, economía y diplomacia de la Unión Europea y viceversa. Se comparten el modelo económico, político, cultural; así como la principal organización de defensa colectiva a nivel mundial, la OTAN. Sin embargo, en la denominada relación transatlántica, siempre han habido choques, acentuados en los últimos tiempos de la Administración Obama y habituales con Trump. Con la Administración actual no sólo han surgido reproches a la UE en el seno de la OTAN (respecto al fallo de países miembros en invertir el presupuesto exigido; compartida la crítica con Reino Unido), sino que se ha iniciado un conato de guerra arancelaria en toda regla.

En apenas dos años se ha pasado de las negociaciones del TTIP (Transatlantic Trade and Investment Partnership), la anunciada base del comercio del siglo XXI que finalmente fracasó en los últimos compases de Obama en la Casa Blanca, a la actual situación de proteccionismo extremo de EEUU y respuesta de la UE. Especialmente ilustrativa es la sucesión de eventos que han tenido lugar en el último año: a golpe de Twitter, en marzo de 2018 EEUU impuso unilateralmente aranceles globales al acero (25%) y aluminio (10%) para proteger la industria americana [6]. Estos aranceles no sólo afectaban a China, también infringían gran daño a empresas de países europeos como Alemania. También estaba en el aire aplicar aranceles del 25% a vehículos de procedencia europea. Tras un duro clima de reproches mutuos, el 25 de julio, Jean Claude Juncker, presidente de la Comisión Europea, anunció junto a Trump un acuerdo para bajar aranceles a productos agrarios y a servicios, y comprometiéndose EEUU a revisar la imposición de los aranceles metalúrgicos a la UE, así como a apoyar en el seno de la Organización Mundial del Comercio las proclamas europeas para una reforma de las leyes de Propiedad Intelectual, las cuales China no respeta [7]. Sin embargo, tras la reiteración de la amistad transatlántica y del anuncio de Trump de “vamos hacia los aranceles cero” [8], pronto han vuelto a sonar las cajas destempladas. En abril de este año actual, el día 9 de abril, Trump anunció en Twitter la imposición de aranceles a la UE por valor de US$11.000 millones por el apoyo de la UE a Airbus (competencia de las norteamericanas Boeing, Lockheed Martin...), volando por los aires el principio de acuerdo de julio del año pasado. La UE por su parte amenazó con imponer aranceles de €19.000 millones por el apoyo estatal norteamericano a Boeing. Como se ve, la UE, a pesar de su tradicional papel conciliador y muchas veces subyugada a EEUU, ha decido contraatacar y no permitir mas salidas de tono por parte americana. La última amenaza, de mediados de julio, va contra el vino francés (y debido al mecanismo europeo, contra todos los caldos de procedencia europea, incluidos los españoles). Esta amenaza ha sido calificada como “ridícula” [9], ya que EEUU consume más vino del que produce (es el mayor consumidor mundial) y por tanto, la oferta disponible se podría ver bastante mermada.

Todavía es pronto para ver el impacto real que está teniendo en EEUU la guerra comercial, más allá del descenso del 7,4% de las exportaciones de EEUU a China [10] y el daño que están sufriendo los consumidores, pero el Nobel de Economía Robert Schiller, en una entrevista para la CNBC [11] y el presidente de la Organización Mundial del Comercio, Roberto Azevedo, para la BBC; ya han expresado sus temores respecto a que si la situación y las políticas proteccionistas siguen así, podríamos estar frente a la mayor crisis económica desde el fin de la Segunda Guerra Mundial. Es difícil dilucidar como será la relación en el futuro entre Europa y su principal socio exportador, EEUU. Todo indica que van a seguir los roces y la elevación del tono si la Administración americana no decide rebajar su retórica y actos contra el libre comercio con Europa. Por último, tiene que quedar claro (y con ánimo de rebajar el tono a veces excesivamente alarmista de las noticias) que entre las amenazas (ya sea por Twitter o portavoces) de ambos lados y la imposición efectiva de aranceles (en EEUU tras el anuncio pertinente de la Oficina del Representante de Comercio de EEUU; en la UE mediante la aprobación de los 28) dista un largo camino, y no hay que confundir actos en potencia y hechos. Es evidente que a pesar de la dureza del tono, los equipos negociadores de ambos lados del atlántico siguen en contacto e intentan evitar en la medida de lo posible acciones perjudiciales para ambos.

Por otra parte, la relación entre China y Europa es francamente diferente a la que se mantiene con EEUU. La Belt and Road Initiative (BRI) (a la que se ha adherido formalmente Italia) supone la confirmación de la apuesta de China por ser el próximo líder de la economía mundial. Mediante esta iniciativa, el presidente Xi Jinping pretende redistribuir y agilizar los flujos de comercio desde y hacia China por la vía terrestre y marítima. Para ello resulta vital la estabilidad de países del Sur de Asia como Pakistán y Afganistán, así como poder controlar puntos vitales de tráfico marítimo como el Estrecho de Malaca o el Mar del Sur de China. El “dragón” asiático cuenta con una situación interna que favorece su crecimiento (un 6,6% de su PIB en 2018 que, siendo el peor dato desde hace 30 años, sigue siendo una cifra abrumadora), ya que la relativa eficiencia de su sistema autoritario y, especialmente, el gran apoyo del Estado a empresas impulsan su crecimiento, así como también poseen las mayores reservas de divisas extranjeras, especialmente dólares y euros, que permiten una gran estabilidad de la economía del país. La moneda china, el Renminbi, ha sido declarada por el FMI moneda de reserva mundial, lo cual es otro indicador de la buena salud que se le augura en el futuro a la economía china.

Para la UE, China es un competidor, pero también un socio estratégico y un socio negociador [12]. China es para la UE su principal socio importador, totalizando el 20,2% de las importaciones (€395.000 millones), y el 10,5% de las exportaciones (€210.000 millones). El volumen de importaciones es tal que, a pesar de que la inmensa mayoría llegan al continente europeo por vía marítima, existe una conexión por vía férrea que, amparada en la BRI, une todo el continente euroasiático, desde la capital manufacturera de China, Yiwu, y la última parada en el extremo sur de Europa, Madrid. A pesar de que parte de lo importado siguen siendo bienes denominados “low-end”, es decir, productos de manufactura básica y precio unitario barato, desde la entrada de China en la OMC, en diciembre de 2001, el concepto de material producido en China a cambiado radicalmente: la gran abundancia de tierras raras en territorio chino, junto con el avance en su industrialización e inversión en nuevas tecnologías (en lo que China es líder) han hecho que ya no se piense en China sólo como productora de bazares en masa; al contrario, la mayoría de las importaciones en la EU desde China fueron maquinaria y productos “high-end”, de alta tecnología (especialmente equipamiento de telecomunicaciones y de procesamiento de datos).

En el citado comunicado de prensa de la Comisión Europea, se advierte a China de que hagan frente a los compromisos adquiridos en los Protocolos de Kyoto y Acuerdos de París respecto a las emisiones de gases de efecto invernadero; e insta al país asiático a respetar los dictados de la OMC, especialmente en materia de transferencia tecnológica, subvenciones estatales y prácticas ilícitas como el dumping.

Estos aspectos son vitales para las relaciones económicas con China. En un momento donde la mayoría de los países del mundo firmaron o son parte de los Acuerdos de París para la reducción de la emisión de gases de efecto invernadero, mientras la UE está haciendo esfuerzos para reducir su contaminación (cerrando plantas y minas de carbón; poniendo impuestos especiales a la energía obtenida de fuentes no renovables...), China, que totaliza el 30% de las emisiones globales, aumentó en el 2018 un 3% sus emisiones. Esto, más allá de los nocivos efectos para el clima, tiene beneficios industriales y económicos: mientras que en Europa las industrias están estrechando sus márgenes e beneficio por el encarecimiento de la energía; China, que se alimenta de carbón, provee de energía más barata a sus empresas, que, sin restricciones activas, pueden producir más. Un ejemplo de como afecta el clima en las relaciones económicas con China es el reciente anuncio [13] de AcerlorMittal de reducir en 3 millones de toneladas la producción total su acero en Europa (sobre 44 millones de producción habitual) debido a los altos costes de la electricidad y al aumento de la importación de países de fuera de la UE (especialmente China) que con excesos de producción están bajando los precios a nivel mundial. Esta práctica, que es especialmente utilizada en China, consiste en inundar el mercado con una sobreproducción de determinado producto (está sobreproducción es pagada con subsidios gubernamentales) para abaratar los precios. Hasta diciembre de 2018, en los últimos 3 años, la UE ha tenido que imponer más de 116 sanciones y medidas antidumping contra productos chinos [14]. Lo cual muestra que, pese a los intentos de la UE para negociar en términos satisfactorios para ambos, China no cumple lo estipulado en los acuerdos con la UE y la OMC. Especialmente espinoso es el problema con las empresas controladas por el gobierno (se está estudiando la prohibición de redes 5G en Europa, controladas por proveedores chinos, por motivos de seguridad), que tienen prácticamente el monopolio en el interior del país; y sobretodo, la tergiversada lectura de la legalidad por parte de las autoridades chinas, que intentan emplear todos los mecanismos posibles a su favor, dificultando o poniendo trabas a la inversión directa de capital extranjero en su país, así como imponiendo requisitos (necesidad de contar con socios chinos, etc.) que dificultan la expansión internacional de pequeñas y medianas empresas. Sin embargo,

La mayor fricción con la UE, sin embargo, es la transferencia forzosa de tecnología al gobierno, especialmente por parte de empresas de productos estratégicos como las de hidrocarburos, farmacéuticas y de la industria automotriz [15], impuesta por leyes y conditio sine qua non las empresas no pueden aterrizar en el país. Esto crea un clima de competencia desleal y ataque directo a las leyes internacionales de comercio. La inversión directa de capital chino en industrias y productoras críticas en la UE ha provocado que se alcen voces pidiendo mayor control e incluso vetos sobre estas inversiones en determinadas áreas por cuestiones de Defensa y Seguridad. La falta de protección de derechos intelectuales o patentes también son importantes puntos de quejas por parte de la UE, que pretende poder crear mediante la diplomacia y las organizaciones internacionales un clima favorable para el impulso de las relaciones comerciales igualitarias entre ambos países, tal cómo está plasmado en las diversas directrices y planes europeos referentes al tema.

Tal como hemos visto, la guerra comercial no se limita sólo a EEUU y China, sino que terceras partes la están sufriendo e incluso participando activamente en ella. Aquí surge la pregunta. ¿Puede la UE salir beneficiada de algún modo y evitar una nueva crisis? Pese al ambiente pesimista, la UE puede obtener múltiples beneficios de esta guerra comercial si consigue maniobrar adecuadamente y evitar en la medida de lo posible más imposiciones arancelarias contra sus productos y mantiene el mercado abierto. De continuar la guerra comercial y endurecerse las posiciones de EEUU y China, la UE al ser socio principal de ambos podría recibir beneficios gracias a una redistribución del flujo de comercio. Así pues, para evitar la pérdida debido a los aranceles, tanto China como EEUU podrían vender productos con fuertes gravámenes al mercado europeo, pero, especialmente, importar productos desde Europa. Si se llega a un acuerdo con EEUU para levantar o minimizar aranceles, la UE se encontraría ante un inmenso nicho de mercado dejado por los productos chinos vetados o gravados en EEUU. Lo mismo en China, especialmente en el sector automotriz, del cual se podría beneficiar la UE vendiendo al mercado chino. Alicia García-Herrero, del think tank belga Bruegel, afirma que el beneficio para Europa sólo será posible si no se inclina hacia ninguno de los contendientes y se mantiene neutral en el plano económico [16]. También resalta, como la Comisión Europea, que China debe adoptar medidas para garantizar su reciprocidad y acceso al mercado, ya que la Unión Europea sigue teniendo mayor volumen de negocio e inversiones con EEUU, por lo que la oferta china debería ser altamente atractiva para los productores europeos como para plantearse dirigir productos a China en vez de a EEUU. La propia ONU cifra en US$70.000 millones los beneficios que podría absorber la UE gracias a la guerra comercial [17]. Definitivamente, si se toman las medidas adecuadas y los 28 trazan una hoja de ruta adecuada, la UE se podría beneficiar de esta guerra, sin olvidar que, como aboga la propia UE, las medidas coercitivas no son la solución al problema comercial, y espera que, debido a su inefectividad y daño producido tanto a los consumidores como a los productores, la guerra arancelaria llegue a su fin y, si persisten las diferencias, se diluciden en el Órgano de Apelación de la OMC, o en la Corte Permanente de Arbitraje de las Naciones Unidas.

Esta guerra comercial es un tema altamente complejo y con muchos matices; este análisis ha querido intentar abordar gran parte de los aspectos, datos y problemas a los que se enfrenta la Unión Europea en esta guerra comercial. Se ha analizado generalmente en que consiste la guerra comercial, así como las relaciones entre la UE, China y EEUU. Nos encontramos ante un futuro gris, con la posibilidad de que ocurran múltiples y rápidos giros (especialmente por parte de EEUU, tal como se ha visto tras la cumbre del G20 en Osaka, tras la cual ha permitido la venta de componentes a Huawei, pero no ha sacado a la compañía de su blacklist) y del cual, si se dan los requisitos y las condiciones expuestas más arriba, la UE saldrá definitivamente beneficiada, no sólo en el plano económico, sino que si se mantiene unida y haciendo frente común, será un ejemplo de negociación y libertad económica para el mundo entero.

REFERENCIAS

1. Thomas, D. (14-5-2019) ¿Quién pierde en la guerra comercial entre China y EEUU?. BBC. Recuperado de

2. Blake, A. (9-5-2019) Trump's rambling, deceptive Q&A with reporters, annotated. The Washington Post. Recuperado de

3. Huawei: US blacklist will harm billions of consumers (29-5-2019) BBC. Recuperado de

4. La UE alerta a China y EEUU: una guerra comercial les restaría 0,6 puntos del PIB. (3-6-2019) El Confidencial. Recuperado de

5. European Union Trade Statistics. (18-6-2019) European Comission. Recuperado de: http://ec.europa.eu/trade/policy/eu-position-in-world-trade/statistics/

6. Pozzi, S. (2-3-2018) Trump se reafirma en el proteccionismo elevando los aranceles de acero y aluminio importados. El País (corresponsal en New York) Recuperado de

7. Inchaurraga, I. G. (2013). China y el GATT (1986-1994): Causas y consecuencias del fracaso de una negociación. Cizur Menor, Navarra: Aranzadi. pp. 204-230.

8. Tejero, M. (25-7-2018) Acuerdo UE-EEUU: “cero aranceles” en bienes industriales; más soja y gas licuado. El Confidencial. Recuperado de

9. Pardo,P. & Villaécija, R. (17-6-2019) Trump amenaza a vino español. El Mundo. Recuperado de

10. A quick guide to US-China Trade War (14-5-2019) BBC. Recuperado de

11. Rosenfeld, E. & Soong, M. (25-3-2018) Nobel-winner Robert Shiller warns of an ‘economic crisis’ from trade war threats. CNBC. Recuperado de

12. La UE revisa las relaciones con China y propone 10 acciones. (12-3-2019) Comisión Europea- Comunicado de Prensa.

13. Asturias se lleva el 23% del nuevo recorte de producción de Arcelor en la UE. (6-5-2019) 5 Días Recuperado de

14. Morales, R. (26-12-2018) EU incrementó 28,3% sus medidas antidumping en 3 años: OMC. El Economista México. Recuperado de

15. Alertan sobre la transferencia forzosa de tecnología al gobierno chino.(20-5-2019) Infobae. Recuperado de

16. García-Herrero, A.; Guardans, I. & Hamilton, C. (28-6-2018) Trade War Trinity: analysis of global consequences. Bruegel (conferencia). Recuperada de

17. La Unión Europea, la gran beneficiada de la guerra comercial entre China y EEUU. (4-2-2019) Noticias ONU . Recuperado de

Las consecuencias positivas del acuerdo de libre comercio se derivarán más del fin de la incertidumbre que de las nuevas disposiciones introducidas

Tras un año y medio de negociaciones, el nuevo Tratado de Estados Unidos, Canadá y México (este país lo ha bautizado como T-MEC, los otros dos hablan de USMCA) está aún pendiente de aprobación por las cámaras legislativas de cada país. En Washington el debate político debiera comenzar en breve; en él tendrá importancia qué efectos se prevé para la economía de EEUU y la de sus dos vecinos. Los primeros estudios discrepan en algunos aspectos, si bien coinciden en que los cambios introducidos en la renegociación del acuerdo que existía desde 1994 no van a tener especial impacto.

![Firma del tratado de libre comercio entre EEUU, México y Canadá, en el marco del G-20, en noviembre de 2018 [Shealah Craighead-Casa Blanca] Firma del tratado de libre comercio entre EEUU, México y Canadá, en el marco del G-20, en noviembre de 2018 [Shealah Craighead-Casa Blanca]](/documents/10174/16849987/tmec-blog.jpg)

▲ Firma del tratado de libre comercio entre EEUU, México y Canadá, en el marco del G-20, en noviembre de 2018 [Shealah Craighead-Casa Blanca]

ARTÍCULO / Ramón Barba

La renegociación del antes llamado Tratado de Libre Comercio de América del Norte (TCLAN, o NAFTA por su siglas en inglés) y ahora bautizado como Tratado de Estados Unidos, México y Canadá (T-MEC o, en su versión anglosajona, USMCA), ha sido uno de los principales puntos en la agenda de la Administración Trump. Aprobado por las tres partes negociadoras a finales de 2018, ahora el tratado está pendiente de ser ratificado por las cámaras legislativas de cada país.

Puesto en marcha en 1994, el acuerdo había sido calificado por Trump como “el peor tratado comercial de la historia”. Desde el comienzo de su presidencia, Trump se propuso modificar algunos aspectos del acuerdo para reducir el gran déficit comercial con México (unos 80.000 millones de dólares, el doble del déficit que EEUU tiene con Canadá), y al tiempo devolver actividad y empleos al Rust Belt estadounidense, donde el eco de sus promesas había sido decisivo para su victoria electoral.

¿Qué ha ganado y qué ha perdido cada país en la renegociación del tratado? Y, sobre todo, ¿qué efectos va a tener en la economía de cada país? ¿mejorará Estados Unidos su balanza comercial? ¿se verán afectados negativamente México o Canadá por algunas modificaciones introducidas? Primero examinaremos cómo quedaron las pretensiones de cada uno de los socios al término de las negociaciones, y luego veremos el posible efecto económico de la nueva versión del tratado a la luz de dos recientes estudios, uno de un órgano independiente de la Administración estadounidense y otro elaborado por el FMI.

Tira y afloja

En las negociaciones, que se alargaron durante casi año y medio, México y Canadá lograron “mantener el status quo en muchas áreas importantes”, pero si bien los cambios reales fueron modestos, según se analizó desde Brookings Institution, estos “fueron casi uniformemente en la dirección de lo que quería Estados Unidos”. “El enfoque agresivo y amenazador de Trump”, que desafió con romper definitivamente el tratado, “logró obtener concesiones modestas de sus socios”.

En el punto clave de la industria automotriz, EEUU consiguió aumentar del 62,5% al 75% la proporción de la producción de un automóvil que debe hacerse dentro del área de libre comercio, obligar a que el 30% del trabajo necesario para fabricar un coche tenga un salario de 16 dólares/hora (el 40% a partir de 2023) –una medida dirigida a apaciguar a los sindicatos estadounidenses, pues en México el sueldo medio de un trabajador de la automoción es hoy de 4 dólares/hora–, y fijar un arancel del 25% para los coches llegados de fuera.

México y Canadá vieron atendida su demanda de que no introducir una cláusula de terminación autonómica a los cinco años si no había consenso previo para la renovación del acuerdo, puesta sobre la mesa por Washington. Finalmente, el T-MEC tendrá una duración de 16 años, renovable, con una revisión al sexto año.

El Gobierno de Justin Trudeau tuvo que hacer algunas cesiones ante el sector lácteo estadounidense, pero preservó lo que desde el comienzo había sido su principal línea roja: la vigencia del capítulo 19, referente a la solución de controversias mediante un arbitraje binacional independiente.