Marzo y abril de 2020 serán recordados en la industria petrolera como los meses en los que ocurrió la tormenta perfecta: un descenso de más de un 20% de la demanda mundial al mismo tiempo que se desataba una guerra de precios que incrementaba la oferta de crudo generando una situación de abundancia sin precedentes. Esta situación ha puesto en evidencia el fin del dominio de la OPEP sobre el resto de productores y consumidores de petróleo tras casi medio siglo.

![Estructura de bombeo en un campo de petróleo de esquisto [Pixabay] Estructura de bombeo en un campo de petróleo de esquisto [Pixabay]](/documents/10174/16849987/precio-petroleo-blog.jpg)

▲ Estructura de bombeo en un campo de petróleo de esquisto [Pixabay]

22 de abril, 2020

ANÁLISIS / Ignacio Urbasos Arbeloa

El pasado 8 de marzo, ante el fracaso de las negociaciones del denominado grupo OPEP+, Arabia Saudí ofrecía su crudo con descuentos de entre 6 y 8 dólares en el mercado internacional al tiempo que anunciaba el incremento de su producción a partir del día 1 de abril hasta la cifra record de 12 millones de barriles diarios. El movimiento saudí fue imitado por otros productores como Rusia, que anunciaba un incremento de 500.000 barriles por día (bpd) a partir de la misma fecha, cuando expiran los acuerdos previos del cártel. La reacción de los mercados fue inmediata con un descenso histórico en los precios de más de un 30% en todos los índices internacionales y la apertura de titulares que anunciaban el comienzo de una nueva guerra de precios. El mundo del petróleo contemplaba atónito el colapso del precio del crudo, que alcanzó mínimos históricos el 30 de marzo, al descender el precio del barril de WTI por debajo de los 20 dólares, barrera psicológica que demostraba la crudeza del enfrentamiento y las consecuencias históricas que podría tener para un sector de especial sensibilidad geopolítica.

Experiencias previas

Arabia Saudí, líder mundial de la industria petrolera por sus vastas reservas y su enorme producción orientada mayoritariamente a la exportación, ha recurrido tres veces a una guerra de precios para obtener compromisos de otros productores para que se realicen recortes de oferta que estabilicen los precios internacionales. El mercado petrolero, acostumbrado a un precio artificialmente alto, cuando carece de restricciones en su oferta disponible tiende a sufrir dramáticos descensos en sus precios. Debido a la inestabilidad económica y política que estos precios generan en los países productores, se suele producir un rápido retorno de los mismos a la mesa de negociación, en la cual siempre les espera Arabia Saudí y sus socios del Consejo de Cooperación del Golfo (CCG).

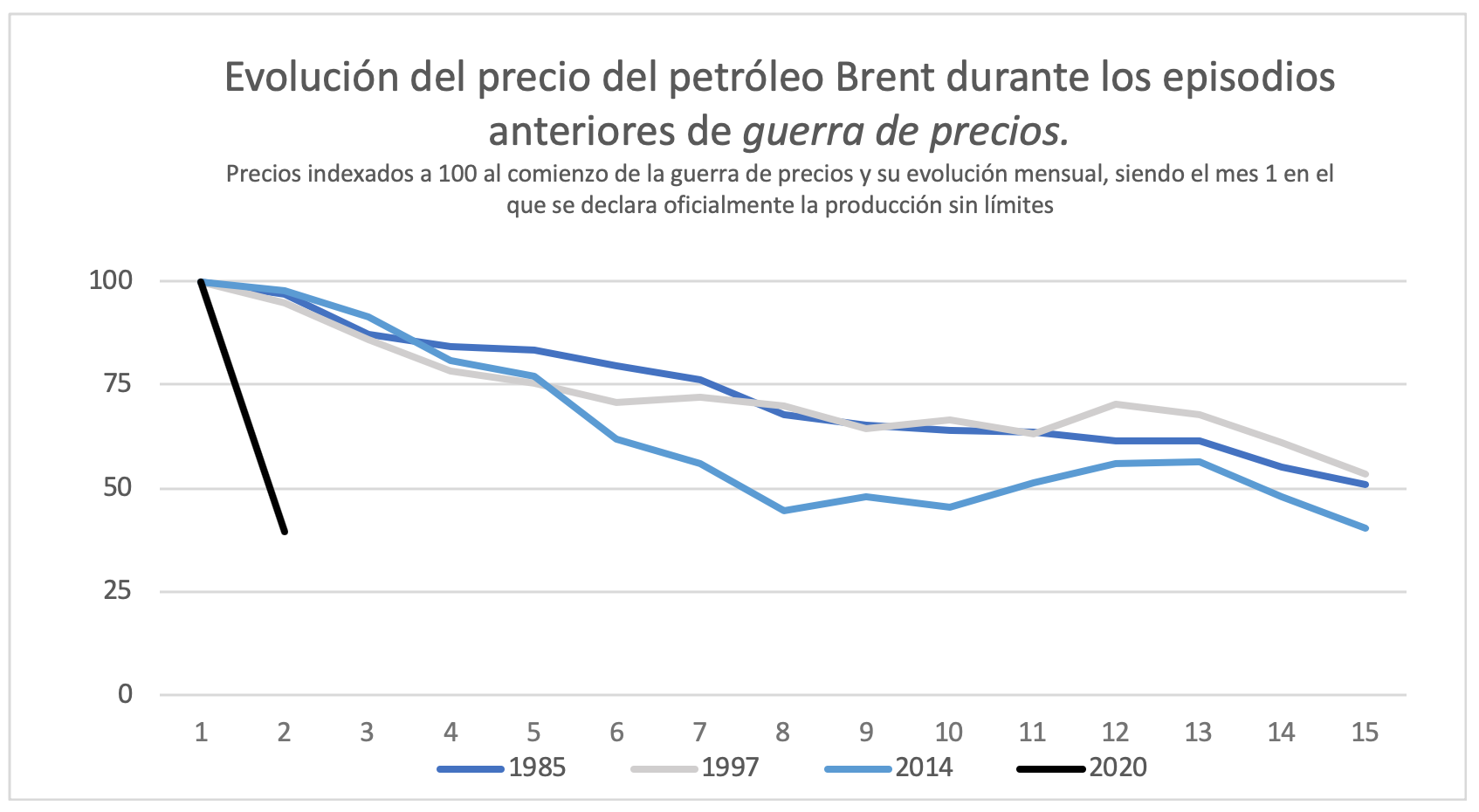

La primera experiencia de este tipo se produjo en 1985, tras la guerra Irán-Iraq y la crisis petrolera de los setenta, el Rey saudí Fahd bin Abdulaziz Al Saud tomó la decisión de incrementar la producción unilateralmente para recuperar la cuota de mercado que había perdido ante el surgimiento de nuevas regiones productoras como el Mar del Norte o el Golfo de México. La experiencia llevó a un descenso de los precios del 50% tras más de un año de producción sin restricciones que terminaron con un acuerdo en diciembre de 1986 de 12 países de la OPEP para realizar los recortes exigidos por Arabia Saudí y sus aliados.

En 1997, ante la preocupación de Arabia Saudí por el creciente desplazamiento que estaba sufriendo su petróleo entre las refinerías norteamericanas en favor del crudo venezolano y mexicano, el recién llegado monarca saudí Abdalá bin Abdulaziz decidió anunciar en medio de una cumbre de la OPEP en Yakarta que procedía a incrementar su producción sin restricciones. La estrategia saudí no contaba con que al año siguiente estallaría una crisis económica entre los mercados emergentes con especial virulencia en el Sudeste Asiático y Rusia, lo que hundió los precios de nuevo un 50% hasta que se alcanzó un nuevo acuerdo en abril de 1999.

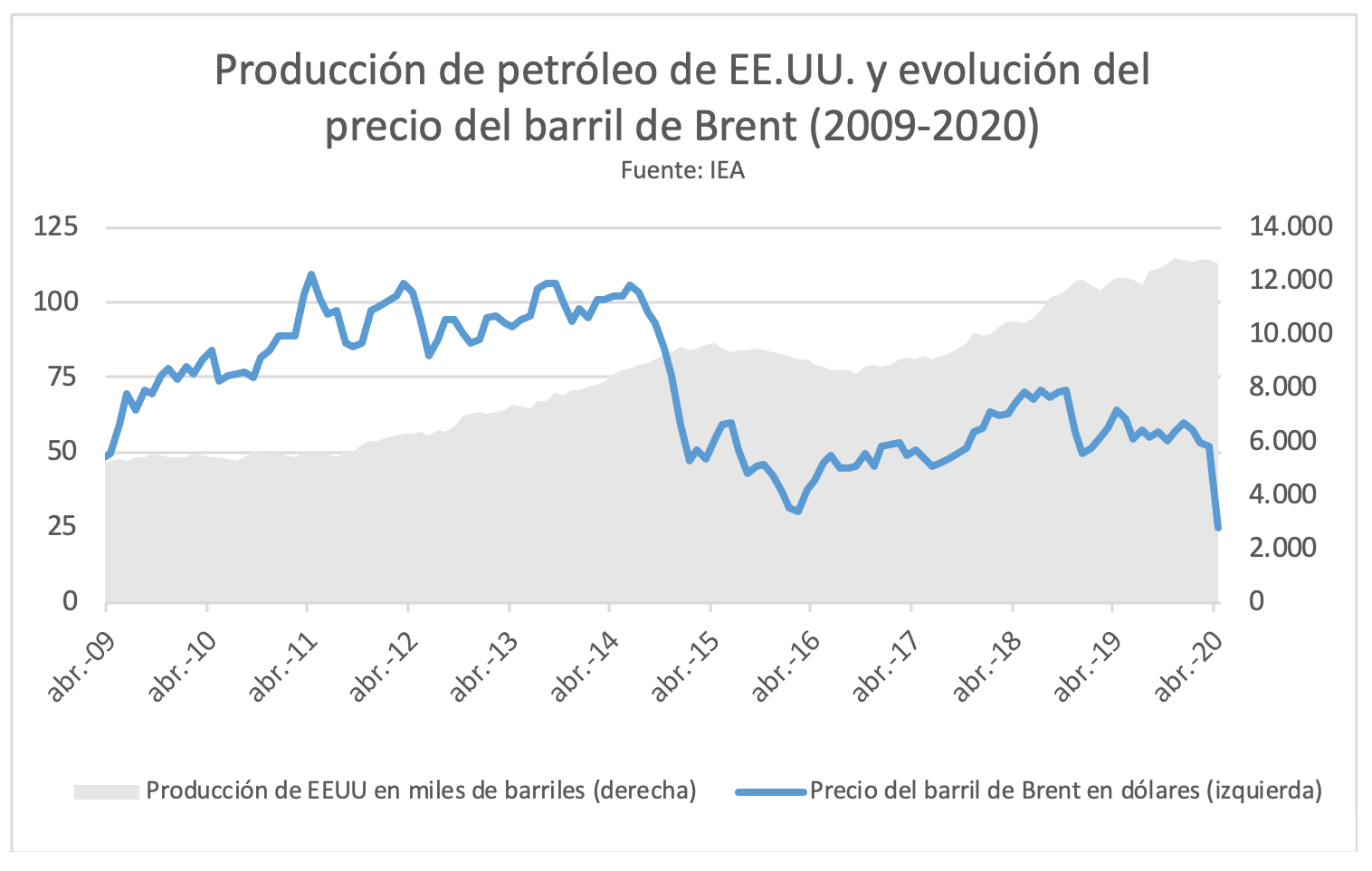

Con el siglo XXI, llegó la bonanza petrolera con el denominado súper ciclo de las commodities (2000-2014) que mantuvo los precios del petróleo en cifras desconocidas por encima de los 100 dólares entre 2008 y 2010-2014. Esta bonanza permitió incrementar la inversión en exploración y producción, generando nuevas técnicas de extracción hasta entonces desconocidas o simplemente inviables económicamente. EEUU vivía en 2005 una crisis petrolera preocupante, con la producción en mínimos históricos de tan solo 5,2 millones de bpd frente a los 9,6 millones bpd de 1970. Además, la dependencia energética de aproximadamente 6 millones de bpd era solventada con cada vez más costosas importaciones de crudo desde el Golfo Pérsico, que tras el 11-S era observado con mayor escepticismo, y Venezuela, que ya contaba con Hugo Chávez como líder político. Los alto precios petroleros permitieron recuperar ideas anteriormente frustradas como la fractura hidráulica, que contó con permisos masivos para desarrollarse a partir de 2005 con el objetivo de mitigar la otra gran crisis energética del país: el rápido descenso de la producción doméstica de gas natural, una commodity mucho más cara y difícil de importar para EEUU. La fractura hidráulica, también conocida como fracking, permitió un crecimiento inesperado de la producción de gas natural, que pronto atrajo la atención del sector petrolero norteamericano. Para 2008, una variante del fracking pudo ser aplicada para la extracción de petróleo, técnica posteriormente denominada como shale, dando lugar a una revolución sin precedentes en Estados Unidos que permitió incrementar la producción del país en más de 5 millones de barriles diarios en el periodo 2008-2014. El cambio en el panorama energético estadounidense fue tal, que en 2015 Barack Obama retiró una ley de 1975 que prohibía a EEUU exportar petróleo producido domésticamente.

La reacción saudí no se hizo esperar, y lanzó en la sede de Viena de la OPEP en noviembre de 2014 una nueva campaña de producción sin restricciones que permitiese al Reino recuperar parte de su cuota de mercado. Los efectos en los mercados internacionales fueron más dramáticos que nunca con un descenso del 50% del precio en tan solo 7 meses. Las multinacionales petroleras (IOC) y las compañías nacionales de petróleo (NOC) redujeron dramáticamente sus beneficios viéndose obligadas a realizar recortes desconocidos desde comienzos de siglo. Los países exportadores también padecieron los efectos de unos menores ingresos fiscales con muchos mercados emergentes sumidos en déficit fiscales inasumibles, inflación e incluso recesión; con el caso particular de Venezuela que entró a partir de ese año en el caos socioeconómico que conocemos hoy. Para desesperación de Arabia Saudí, la industria del shale norteamericano demostró una resiliencia inesperada al mantener una producción de 4 millones de barriles diarios para 2016 del pico de 5 millones en 2014. Arabia Saudí no comprendía que el shale oil, a diferencia del petróleo convencional, no era una industria madura, sino una en plena expansión y desarrollo. Los productores norteamericanos lograron incrementar la tasa de recuperación de petróleo del 5% al 12% entre 2008-2016, el equivalente a incrementar la productividad en 2,4 veces. Además, la eliminación de las compañías menos competitivas permitió una reducción en el coste de los servicios y mayor facilidad para acceder a la infraestructura de transporte. La naturaleza del shale, con una maduración de los pozos de entre 18 meses y 3 años, en comparación con los 30 años o más de un pozo convencional, permitían parar la producción en un periodo de tiempo lo suficientemente corto como para minimizar el impacto de unos menores precios, optando por mantener aquellos pozos más competitivos. Arabia Saudí se rindió y optó por un giro de 180 grados en su estrategia, eso sí, logrando atraer a la mesa de negociaciones a Rusia. La guerra de precios más larga de la historia, tras casi 22 meses, terminaba con un acuerdo sin precedentes entre los países de la OPEP con la incorporación de Rusia y su esfera de influencia energética, grupo denominado como OPEP+. Una Rusia herida por las sanciones internacionales y la debilidad de su divisa había cedido ante Arabia Saudí que, sin embargo, no había conseguido derrotar la revolución petrolera del shale estadounidense.

La producción del shale norteamericano no ha parado de crecer, siendo a pesar de su efectividad la única región del mundo con una industria similar, creciendo a un ritmo de más de un millón de barriles diarios al año. Esta situación ha dotado a EEUU de una robusta seguridad energética al no depender de las importaciones de crudo venezolano o del Golfo. El país alcanzó a finales de 2019 exportaciones netas de petróleo positivas por primera vez en más de medio siglo, lo que se sumaba al ser exportador neto de gas natural, carbón y productos refinados. Buena parte del repliegue geoestratégico ejercido por la Administración Trump en Oriente Medio responde a una independencia energética creciente del país que reduce sus intereses en la región.

La ruptura del grupo OPEP+:

Como se ha mencionado, durante la primera semana de marzo la OPEP+ se reunía en Viena buscando un acuerdo para un nuevo recorte de unos 1,8 millones de barriles diarios para paliar los efectos de la cuarentena por el COVID-19 en China. El malestar entre los productores era evidente, tras haber ejecutado un recorte similar en diciembre de 2019. Arabia Saudí trataba de repartir lo máximo posible la distribución de los recortes de producción cuando el ministro de energía ruso Alexander Novak dijo “niet”, aduciendo solvencia económica para un descenso en los precios, haciendo naufragar cualquier tipo de acuerdo. Se desconoce si la negativa rusa respondía a un plan meditado o simplemente era un farol para ganar terreno en las negociaciones, sin embargo, supuso el comienzo de una nueva guerra de precios. Tal y como se puede apreciar en el gráfico inferior, el descenso del precio del crudo en el primer mes ha sido histórico, sin una referencia similar en la historia de las negociaciones entre productores. Al incremento en la disponibilidad de petróleo en los mercados por la estrategia saudí de cargar petroleros con crudo de sus reservas estratégicas, se une una parada en seco de la economía y la demanda de petróleo, generando una depresión de precios súbita hasta el momento desconocida en el sector. Las anteriores guerras de precios normalmente contaban con el elemento estabilizador de que, a menor precio de productos derivados del petróleo el consumo aumentaba en el corto plazo. Sin embargo, debido a los efectos económicos de la cuarentena, ese contrapeso del mercado desaparece, generando en un mes lo que en otras ocasiones hubiese requerido entre 12 y 15 meses.

Y es que los efectos del COVID-19 en la demanda mundial de petróleo se han estimado en un descenso del 12,5% en marzo y se espera que alcancen el 20% en abril. En las zonas de Europa más afectadas por la cuarentena, la caída en la venta de combustible en estaciones de servicio alcanza el 75%, una cifra que muy probablemente se replique en el resto de las economías avanzadas conforme se vayan endureciendo las medidas y que ya empieza a dejar atrás China tras dos meses de confinamiento. El caso del transporte aéreo es particular al consumir 16 millones de bpd y encontrarse en la actualidad totalmente suspendido, sin una fecha clara en el retorno a la normalidad de la aviación internacional. La paralización parcial de la producción industrial, cuyo alcance es todavía desconocido, puede implicar descensos todavía mayores en el consumo. Una situación como esta no requeriría de incrementar la producción para generar un colapso en los precios, que con la presión añadida por el lado de la oferta están generando unos niveles de estrés en la capacidad de almacenamiento, transporte y refino sin precedentes.

Un acuerdo histórico:

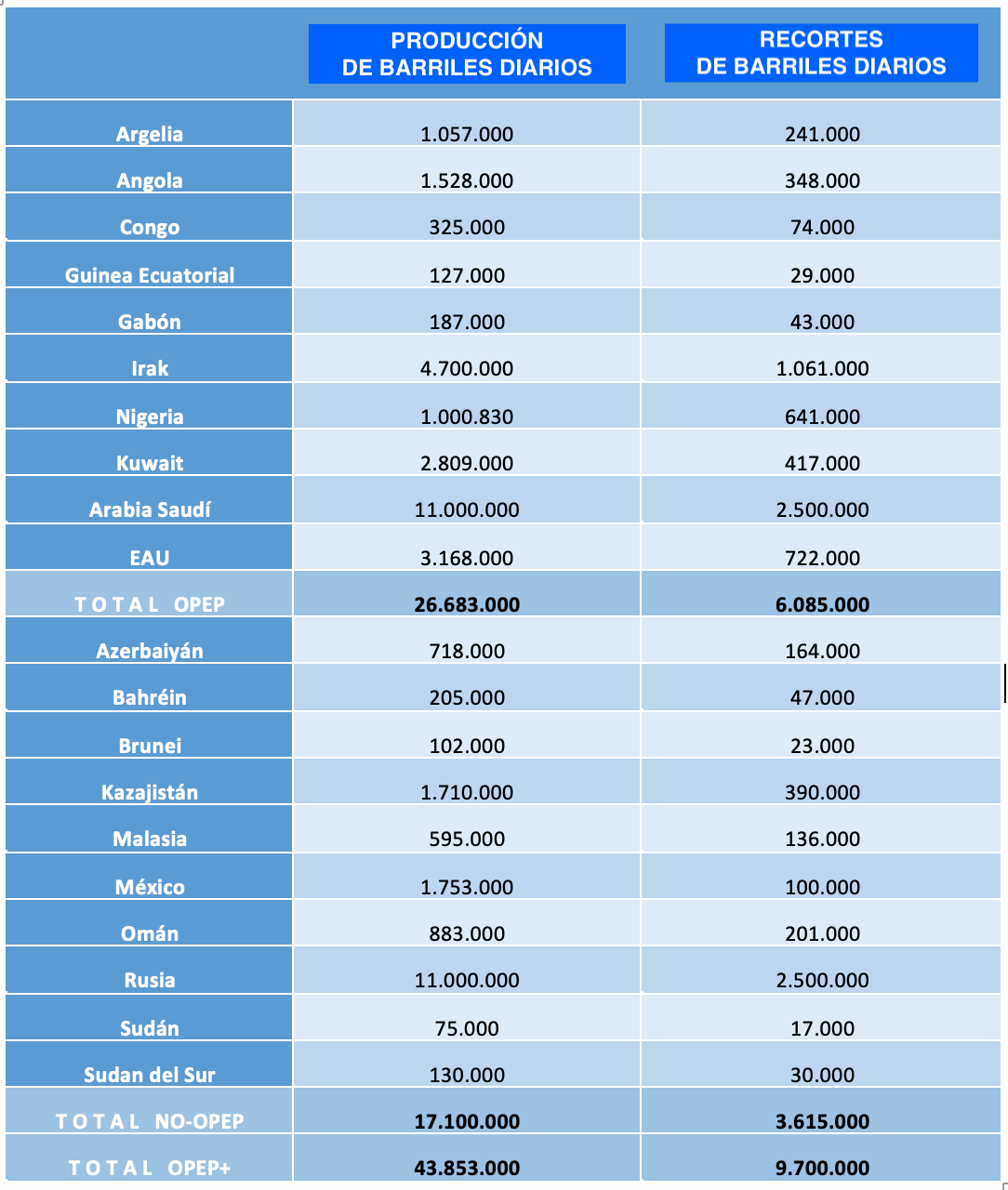

A comienzos de abril, Donald Trump temeroso de que un exceso de petróleo pudiese hundir aún más los precios y destrozar la industria de los hidrocarburos norteamericana, tomó la iniciativa de hablar telefónicamente con los líderes de Arabia Saudí y Rusia. En un movimiento paradójico, el Presidente de los Estados Unidos lograba acercar posturas entre los principales productores para establecer nuevos recortes que pusiesen fin a la guerra de precios. El 9 de abril, tras varias semanas de especulaciones se reunía el mayor grupo de productores de todos los tiempos, incluyendo los miembros de la OPEP y 10 países no miembros entre los que destacaban Rusia, Kazajistán y México. Tras varios días de negociaciones, se acordó recortar un 23% de la producción en 20 países con una producción combinada de más de 40 millones de barriles, lo que dejaba casi 10 millones de barriles fuera del mercado, a partir del primer día de mayo. Las negociaciones fueron coordinadas por la OPEP y el G20, que en ese momento presidía Arabia Saudí. De esta forma, se alcanzó un pintoresco acuerdo por el que se reducían los mencionados 10 millones de barriles entre los miembros de la OPEP+, incluidos en la tabla inferior, y se estimaban otros 5 millones de barriles a reducir de forma indeterminada entre EE.UU., Canadá, Brasil y Noruega. Estos últimos recortes, por la naturaleza de sus sectores, se realizaría por medio del libre mercado y está por ver de qué forma se materialicen.

En el sector y los mercados existe cierto escepticismo sobre la efectividad que tendrán estos recortes, que suponen entre un 10- 15% del petróleo consumido a nivel global antes de la crisis del COVID-19. El consumo ha descendido cerca de un 20% y la capacidad de almacenamiento de petróleo empiezan a agotarse, lo que reduce el margen para absorber el petróleo excedentario. Además, los recortes comenzarán a aplicarse el 1 de mayo, dejando tres semanas de margen que pueden hundir todavía más los precios. La naturaleza del acuerdo, de carácter voluntario y de difícil monitoreo, deja abierta la puerta a no cumplir con los recortes establecidos, que muchas veces son difíciles de aplicar por las condiciones geológicas de ciertos pozos antiguos o la existencia de contratos que obliga a una compensación económica si se interrumpe el suministro. En general, el nivel de cumplimiento de los acuerdos de la OPEP ha sido escaso, siendo de mayor incidencia en los países que exportan por vía marítima y de menor incidencia en aquellos que oleoductos, que a diferencia del cargamento marítimo no puede ser controlado satelitalmente.

Los principales actores:

Arabia Saudí:

En medio del naufragio de las negociaciones de la OPEP+, el 6 de marzo Mohamed Bin Salman (MBS) dirigió nuevo golpe palaciego en el que el ex heredero al trono saudí Mohammed bin Nayef y otros miembros de la familia real fueron arrestados y acusados de planear contra el príncipe heredero MBS y su padre Salmán bin Abdulaziz. Todo ello en un momento en el que el heredero al trono saudí parecía querer asentar su poder con una nueva estrategia arriesgada tras el absoluto fracaso de la Guerra de Yemen y el plan de modernización nacional Visión Visión 2030.

El indiscutible liderazgo de Arabia Saudí para dirigir el mercado de petróleo se basa en su capacidad para incrementar en menos de 6 meses su producción en varios millones de barriles, algo que ningún otro país del mundo es capaz de realizar. El incremento en la producción le permite además compensar parcialmente el descenso en los precios por barril, lo que sumado a sus reservas de divisas y su acceso a crédito barato permite a Arabia Saudí afrontar una guerra de precios con una aparente resistencia muy superior al de cualquier otro país de la OPEP. El bajo coste de producir un barril de petróleo en el país, en torno a los 7 dólares, también permiten mantener los ingresos en casi cualquier contexto del mercado.

Sin embargo, las reservas de divisas, que ascienden a 500.000 millones de dólares, son un 30% menores que las de 2016, y pueden ser insuficientes para mantener la paridad dólar-rial por más de dos años sin los ingresos petroleros, algo fundamental para una sociedad acostumbrada a una opulencia dependiente de las importaciones. Además, el déficit fiscal viene siendo un gran problema para el país que ha sido incapaz de reducirlo por debajo del 4% tras alcanzar un pico del 16% en 2016 como resultado de una recuperación insuficiente en el precio del petróleo y los costes de la guerra en Yemen. La dominancia energética del petróleo tiene fecha de caducidad y las finanzas de Arabia Saudí son adictas a una actividad que supone el 42% de su PIB y genera el 87% de los ingresos fiscales. Por el momento, el ministro de economía saudí ya ha anunciado un recorte del 5% en el presupuesto para 2020, muestra de que el acuerdo petrolero no asegura un escenario optimista. En cualquier caso, Arabia Saudí ha sido uno de los grandes ganadores de la guerra de precios. En las fracasadas negociaciones de marzo, Arabia Saudí producía 9.7 millones de barriles diarios, cifra que en las negociaciones de abril había ascendido a 11 millones. Como los recortes se establecen de forma proporcional, en tan solo un mes el reino saudí obtuvo un incremento de 1.3 millones de barriles en su cuota de mercado. Igualmente, el fondo soberano saudí Petroleum Investment Fund (PIF) ha realizado compras de acciones en Eni, Total, Equinor, Shell y Repsol durante el mes de abril, en un contexto de caídas bursátiles de estas compañías.

Federación Rusa:

Rusia se mantuvo firme al comienzo de la guerra de precios, destacando la resiliencia del sector energético ruso y el volumen de las reservas soberanas del país, inferiores a las saudíes pero que ascienden a 435.000 millones de dólares y un fondo de estabilización de otros 100.000 millones: un 33% más que en 2014. Paradójicamente las sanciones internacionales sobre el sector petrolero ruso han reducido su dependencia del exterior, permitiendo que la devaluación del rublo; de libre convertibilidad, no afecte a la producción y permita compensar parcialmente los menores precios. La capacidad rusa para incrementar la producción en el corto plazo, a diferencia de Arabia Saudí, es inferior a 500.000 bpd, lo que deja a Rusia sin poder compensar menores precios con mayor producción, principal motivo para que el país aceptase el resultado de las negociaciones de abril.

El liderazgo de Vladimir Putin es incuestionable con una posible reforma constitucional que permitiese una ampliación de su mandato retrasada a causa del COVID-19. Las buenas relaciones de la élite política rusa con la oligarquía petrolera permiten la unidad de acción en un país con una mayor atomización y presencia de capital privado en sus empresas. La estrategia de Alexander Novak parece ir en consonancia con la de Igor Sechin, CEO de Rosneft, que apuestan por un contexto de precios bajos que termine por dañar profundamente a la industria del shale norteamericano. Existen especulaciones sobre una posible intervención diplomática de EE.UU. con el gobierno ruso en favor del acuerdo OPEP+ de abril. El último movimiento de la rusa Rosneft, abandonando Venezuela al vender todos sus activos a una empresa controlada por el gobierno ruso, puede ser una explicación a esta concesión de Moscú a aceptar un acuerdo que durante un mes trató, al menos retóricamente, de evitar. El desarrollo de las futuras sanciones norteamericanas sobre el sector petrolero ruso serán un buen indicador de este posible acuerdo.

Estados Unidos:

Para EEUU los descensos en el precio del petróleo suponen una de las mayores rebajas fiscales de todos los tiempos, en palabras de su presidente, con un precio menor a un dólar por galón. Sin embargo, la industria petrolera genera más de 10 millones de empleos en EE.UU. y es una actividad central en muchos estados como Texas, Oklahoma o Nuevo México fundamentales para una hipotética victoria republicana en las elecciones de 2020. Además, la importancia geoestratégica del sector, que ha permitido un reducir la dependencia energética de EEUU a mínimos históricos, ha hecho que Donald Trump haya asumido la responsabilidad de salvaguardar la industria petrolera norteamericana. Él mismo coordinó los primeros pasos para un gran acuerdo, por medio de presiones, amenazas y concesiones. Lo cierto es que La crisis de precios ha llegado en un momento de cierto agotamiento para el sector, que comenzaba a padecer los efectos del sobrendeudamiento y la presión de los inversores por incrementar los beneficios. El crudo norteamericano, tasados en el índice West Texas Intermediate (WTI), ha experimentado desde 2011 una valoración un 10% inferior a la del Brent o la OPEC Basket, los otros índices globales, generando un entorno hipercompetitivo que comenzaba a hacer mella entre los productores de shale, que acusaban desde finales de 2019 un descenso del 20% en el número de perforaciones totales comparando año a año. El mercado norteamericano, que ya arrastraba problemas de almacenamiento y transporte desde 2017, se ha visto colapsado en la tercera semana de abril con precios negativos ante las limitaciones para almacenar petróleo y la especulación en los mercados de futuros.

Donald Trump finalmente ha conseguido un acuerdo global que no vincula a EE.UU. de forma directa, sino que deja al mercado regular los recortes que parecen más que previsibles. De esta forma, la administración Trump se permite no tener que intervenir el mercado petrolero, algo que seguro obligaría al desarrollo de legislación y a un complejo debate de salvar la contaminante industria del petróleo a costa del contribuyente. Desde el Senado, varios políticos de ambos partidos han tratado de introducir al debate parlamentario la necesidad de aranceles o sanciones a aquellos productores que inundan el mercado doméstico, recuperando antiguas iniciativas como la Ley NOPEC. Estas amenazas han permitido al Presidente una posición de fuerza a nivel internacional, siendo uno de los grandes ganadores del acuerdo OPEP+ de abril. De hecho, cuando las negociaciones parecían a punto de colapsar por la negativa de México a asumir 400.000 barriles diarios de recorte, EE.UU. intervino anunciando que sería su país el que los asumiría. Filtraciones posteriores han demostrado la existencia de un seguro financiero contratado por México en caso de bajos precios petroleros, que se cobraría por barril producido. La intervención de EE.UU., más retórica que práctica puesto que el país carece de una producción concreta a recortar, salvó el acuerdo de un nuevo fracaso.

![Instalaciones para la refinación de productos derivados del petróleo [Pixabay] Instalaciones para la refinación de productos derivados del petróleo [Pixabay]](/documents/10174/16849987/precio-petroleo-blog-2.jpg)

Instalaciones para la refinación de productos derivados del petróleo [Pixabay]

Nada volverá a ser como antes:

La revolución del shale oil ha transformado la industria petrolera y generando un nuevo balance geopolítico en detrimento de la OPEP. Desde 2016, los países de la OPEP+ han realizado recortes estimados en 5,3 millones de barriles diarios, en ese periodo la industria del shale norteamericano ha incrementado su producción en 4,2 millones de barriles, dejando en evidencia que la estrategia oligopolista de los países productores ha llegado a su fin. Solamente les queda el libre mercado, en el que ellos parten con ventaja por unos costes de producción menores. Sin embargo, eliminar de forma definitiva buena parte del shale norteamericano llevaría más de 3 años de precios por debajo de los 30 dólares, momento en el que maduraría gran parte de la deuda de las compañías y el descenso en el número de pozos nuevos afectaría gravemente a la producción total. Una travesía en el desierto para muchos países productores que cuentan con planes mil millonarios de diversificación económica durante esta década, probablemente la última de dominio energético absoluto de los hidrocarburos. El mundo, a diferencia de los que se esperaba a comienzos de siglo, ha entrado en una etapa de abundancia petrolera que reducirá los costes energéticos salvo que una intervención coordinada en el mercado lo remedie. La emergencia de nuevos productores, principalmente Estados Unidos, Canadá y Brasil a la par del colapso en la producción venezolana y libia, han dejado la cuota de mercado de la OPEP en 2020 en torno al 33%, en caída libre desde comienzos de siglo cuando superaba el 40%.

La demanda global de crudo ha disminuido de tal manera que solamente se puede esperar que los recortes eviten una caída por debajo de los 15 dólares el barril, prolongando lo máximo posible el llenado total de los sistemas de almacenamiento de petróleo restantes. La capacidad de almacenamiento mundial de petróleo es una de las grandes incógnitas del sector, existiendo divergencias en las estimaciones. El grueso de la capacidad de almacenamiento lo soportan los países importadores, que desde la crisis petrolera de 1973 decidieron crear la Agencia Internacional de la Energía, para entre otras cosas, coordinar infraestructura que mitigara la dependencia de la OPEP. La naturaleza estratégica de estas reservas, unido al rápido desarrollo de las mismas en la última década por China y sus compañías, hacen muy difícil el acceso a esta información. En particular, la compañía china Sinopec ha desarrollado una estrategia de construcción de almacenes de petróleo por todo el Mar de China, incluyendo países extranjeros como Indonesia para resistir cualquier posible bloqueo del Estrecho de Malaca, el punto débil geopolítico del país asiático. Las empresas privadas también cuentan con capacidad de almacenamiento en tierra y flotante, de un volumen indeterminado, que ya ha comenzado a utilizarse con fórmulas imaginativas: oleoductos en desuso, buques petroleros e incluso trenes y camiones ahora parados por la cuarentena. En el corto plazo, estas reservas estratégicas se irán llenando paulatinamente a un ritmo similar a 20 millones de barriles diarios, estimación del diferencial actual entre oferta y demanda. En 50 días, si no se alcanza ningún acuerdo para recortar la producción, la cifra almacenada superaría los 1.000 millones de barriles, lo que probablemente saturaría la capacidad de absorber más petróleo del mercado, generando un colapso total en los precios.

La vuelta a la normalidad económica se sitúa cada vez en un horizonte más lejano, con sectores como el de la aviación o el turismo que quedarán lastrados a causa del COVID-19 por mucho tiempo. El impacto en la demanda de petróleo será prolongado, más teniendo en cuenta la capacidad de almacenamiento que ahora servirá de contrapeso a cualquier movimiento alcista en los precios internacionales. La industria del shale, con una gran flexibilidad, comenzará a hibernar a la espera de un nuevo contexto más favorable. La crisis derivada del COVID-19 impactará con especial virulencia en los países en desarrollo exportadores de petróleo, que cuentan con equilibrios socioeconómicos más delicados. El mundo del petróleo está viviendo grandes cambios como parte de la transición energética y el desarrollo de nuevas tecnologías. La crisis desatada por el COVID-19 solo es el comienzo de las grandes transformaciones que vivirá la industria en las próximas décadas. Una frase muy repetida para refutar la ya desestimada teoría del Peak Oil es que la Edad de Piedra no terminó por la falta de piedras y la sociedad contemporánea tampoco dejará de emplear los hidrocarburos por su agotamiento, sino por su obsolescencia.