En la imagen

Collage con un dragón de la mitología china [CLI]

El gran dinamismo del desarrollo comercial entre China y América Latina y el Caribe desde inicios del siglo XXI ha sido considerada como una extensión natural de la conocida “Franja y Ruta de la Seda”. Sin embargo, recientes manifestaciones de un cierto desequilibrio comercial y una inversión irracionalmente estructurada han puesto en peligro la sostenibilidad de las exportaciones bilaterales.

Cuando el comercio latinoamericano con China cumple dos décadas de gran desarrollo, conviene hacer un balance acerca de qué beneficios, o perjuicios en su caso, ha supuesto para la región ese intercambio. Es lo que ha hecho la Comisión Económica para América Latina y el Caribe de la ONU (Cepal) en su informe anual de comercio internacional, que dedica un capítulo a hacer ese oportuno balance.

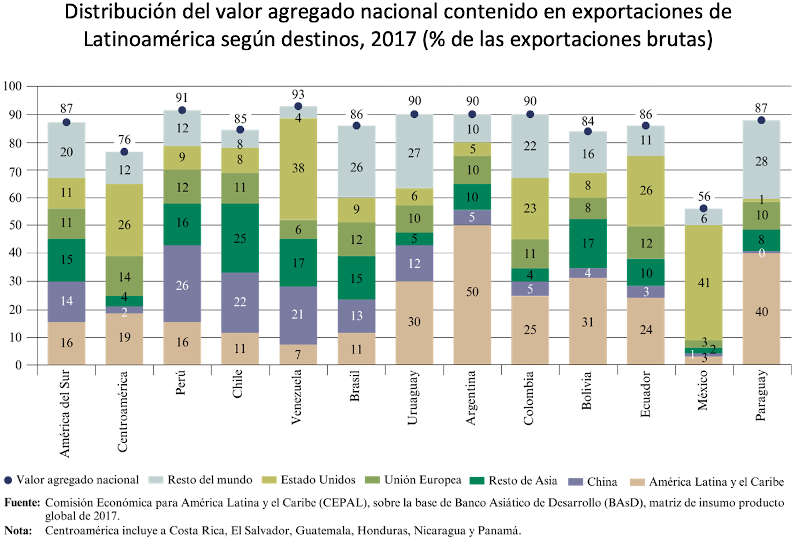

Tan importante como la necesidad de expandir los flujos comerciales y las inyecciones de inversión, es modificar la estructura del propio intercambio bilateral. La reprimarización de las exportaciones conlleva notorias deficiencias internas (fragilidades estructurales, dependencias comerciales y falta de competitividad industrial) que provocan una gran vulnerabilidad ante cualquier ciclo económico internacional que conlleve a una reducción de los precios de los productos básicos. Al mismo tiempo, una mirada cercana a las actuales tendencias geopolíticas y económicas permite identificar una posible relocalización del valor agregado en las exportaciones regionales a China, al tiempo de renovar el interés de algún país en suscribir tratados comerciales particulares con China (en el contexto de crecientes tensiones comerciales entre potencias mundiales, perturbadas por las consecuencias de la guerra de Ucrania y Palestina).

Las relaciones económicas y comerciales entre China y ALC han experimentado un notable avance en las últimas dos décadas. En el año 2000, el intercambio bilateral apenas superaba los 14.000 millones de dólares. Sin embargo, dos décadas después, en 2022 registró una cifra aproximada de 500.000 millones de dólares, multiplicando así en ese tiempo 35 veces su valor. A día de hoy, China ha desplazado a la Unión Europea como el segundo socio comercial de la región, absorbiendo el 13% de las exportaciones y proporcionando el 22% de las importaciones regionales. Estados Unidos sigue manteniendo participaciones aproximadas del 40% de las exportaciones y del 30% en las importaciones, asegurándose así el primer puesto; no obstante, diversos países, sobre todo en Sudamérica, tienen a China como primer socio comercial.

Siendo la región una fuente de recursos materiales y energéticos necesarios para la pretendida expansión global de China, existen ciertos desafíos que, lejos de negar la prominente relación comercial, cuestionan su sostenibilidad y futuro. La región se enfrenta por sí sola a una situación interna de difícil coyuntura, marcada por distintos desafíos económicos relacionados con la reciente inflación, la incertidumbre y algún desajuste económico-estructural. A su vez, el capitalismo expansivo de China en lugares como Latinoamérica y el Caribe conlleva graves impactos de contaminación medioambiental en la extracción de materias primas o una importante incidencia en las condiciones laborales y del entorno de algunos pueblos originarios.

Sin duda alguna, la principal asignatura pendiente en materia de estrategias comerciales para poder continuar con el plan de acción conjunto 2022-2024 de cooperación entre China y la región, consiste en la diversificación y sofisticación exportadoras. Así lo ha manifestado el citado documento de la Cepal.

Las estrategias de diversificar y sofisticar las exportaciones con respecto a China son claves para lograr reducir la vulnerabilidad, fomentar el crecimiento económico sostenible y mejorar la resiliencia de una región frente a cambios en el entorno económico global. Sin embargo, este intento de contribuir al desarrollo de una economía regional más dinámica y competitiva pasa por la identificación y análisis de tres elementos determinantes que, a su vez, marcarán el porvenir de la relación bilateral: (1) la tendencia registrada del crecimiento de las exportaciones de la región, (2) la tendencia hacia una mayor reprimarización de las exportaciones, y (3) la diversidad en el patrón exportador de América del Sur en comparación con el patrón registrado en México, Centroamérica y el Caribe.

1. Tendencia de crecimiento de las exportaciones desde 2000

Entre los años 2000 y 2012, el valor de las exportaciones de la región hacia China experimentó un notable crecimiento, con una tasa anual del 31,2%, triplicando así el 9,6% correspondiente a la tasa de crecimiento de las exportaciones a nivel mundial. Durante este periodo, el promedio anual de las exportaciones de América del Sur a China aumentó de 4.500 millones de dólares (en el trienio de 2000-2002) a casi 84.000 millones de dólares (entre 2010 y 2012), multiplicándose por un factor de 18. Lo mismo ocurrió con las exportaciones de Centroamérica, cuyo valor creció 18 veces, pasando de un promedio anual de apenas 25 millones de dólares (en el trienio 2000-2002) a más de 460 millones de dólares (en el periodo 2010-2012). En los casos de México y el Caribe, los promedios anuales de exportaciones se multiplicaron por un factor de 12 y 10, respectivamente, entre ambos periodos. De esta manera, las exportaciones de todas las subregiones y México experimentaron tasas anuales de crecimiento de dos dígitos entre 2000 y 2012.

Este período estuvo marcado por el denominado “superciclo de los productos básicos”, al compás de una década de oro compuesta por una alza en los precios de las materias primas (especialmente del petróleo y del mineral de hierro) y una financiación más barata, ambas impulsadas por una notable expansión de la demanda china. Sin embargo, el previsto y continuado crecimiento de dependencia comercial y el dinamismo de las exportaciones regionales a China se redujeron significativamente en el período entre 2013 y 2022, a medida que la economía china moderó su ritmo de expansión, afectando la demanda de productos básicos. A pesar de ello, durante este periodo, las exportaciones a China continuaron aumentando a un ritmo mucho más elevado que las exportaciones totales de la región, con tasas anuales del 6,4% y 2,3%, respectivamente.

Se proyecta que China será el destino de exportación más dinámico y prominente para la región en los próximos años, aun afrontando desafíos relacionados con cuestiones medioambientales, dependencias estructurales o problemas competitivos para la región. Aunque otras zonas como la Unión Europea vuelvan a despertar su interés por recuperar el protagonismo que anteriormente tuvieron en la región, China seguirá creciendo como el factor más determinante de las exportaciones regionales en la próxima década.

2. Reprimarización de las exportaciones

Uno de los aspectos más interesantes a considerar en la relación comercial de América Latina y el Caribe con China consiste en la reprimarización de las exportaciones, un fenómeno que no deja de cuestionar el beneficio o la dependencia de dicha relación comercial (considerada por algunos como un claro ejemplo de neocolonialismo económico). Entre las décadas de 1960 y 1980, numerosos países latinoamericanos llevaron a cabo procesos de industrialización mediante la estratégica sustitución de importaciones. Sin embargo, en los años ochenta, diversos factores internos y externos (las crisis del petróleo en 1973 y 1979, y el creciente endeudamiento de la región) condujeron a lo que se conoce como la “década perdida”. Durante este período, estos países enfrentaron desafíos económicos significativos.

En la década de los noventa, con la llegada de políticas liberales, las iniciativas industriales en América Latina se enfriaron. Mientras tanto, en ese mismo periodo, China comenzó a realizar inversiones masivas para remodelar la estructura productiva de sus sectores industriales. Dada su considerable expansión en la primera década del nuevo siglo (derivada de sus elevadas inversiones), China no solo amplió sus relaciones comerciales con América Latina, sino que también incrementó sus inversiones en la región, especialmente después de la crisis de 2008. Bajo el lema de una relación comercial basada en el beneficio mutuo, una considerable dependencia comercial fue estructurada. Mientras que elevadas exportaciones de productos primarios hacia China resultaban positivas debido a la gran demanda y el aumento del precio de estas materias primas, la elevada inversión industrial china terminó por hacerse con la competitividad de los mercados de productos más sofisticados (esto es, de productos con una mayor tecnología). La disminución de la actividad industrial local en los países latinoamericanos dependientes de la mencionada “reprimarización de las exportaciones” conlleva un desequilibrio estructural para el correcto desarrollo de la región (vinculando su crecimiento económico a los periodos caracterizados por el auge de los precios en los productos básicos, e inhabilitando todo autodesarrollo que no descanse en la dependencia estructural en las industrias extranjeras capitalizadas por la inversión china).

Las exportaciones de bienes primarios experimentaron el mayor crecimiento entre los años 2000 y 2022, alcanzando al final de este período participaciones destacadas del 83% en América del Sur, del 68% en Centroamérica, del 51% en México y del 46% en el Caribe, como indica el informe de la Cepal. En particular, en América del Sur, la participación de productos primarios en las exportaciones hacia China superó el 90% en el trienio 2020-2022 en países como Argentina, Bolivia, Ecuador y Uruguay. Por otro lado, las exportaciones de México y Centroamérica presentan un contenido de productos con mayor intensidad tecnológica, especialmente manufacturas de tecnología baja y media.

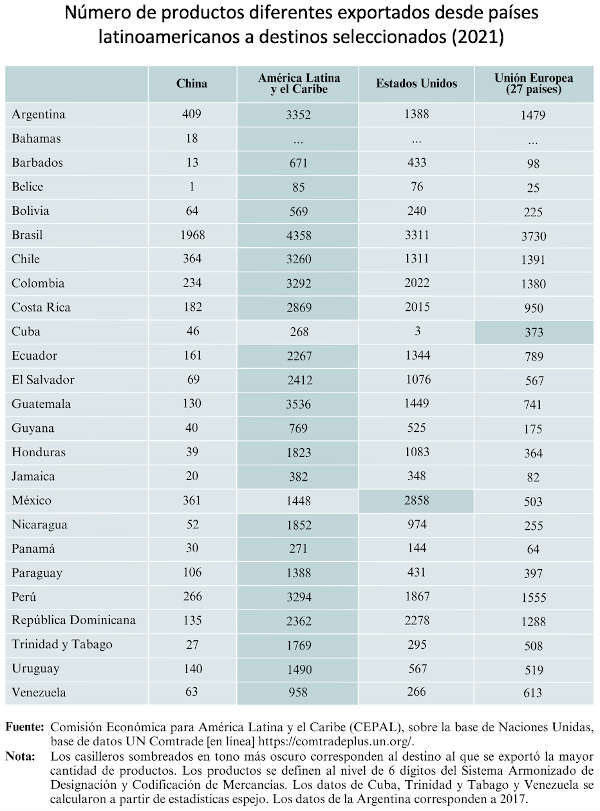

Las exportaciones regionales hacia China muestran un notable grado de concentración en un conjunto limitado de productos. En el período entre 2020 y 2022, tan solo cinco productos (porotos de soja, minerales de cobre y hierro, petróleo y cátodos de cobre) representaron el 67% del total de las exportaciones a ese país. Además, solamente una lista de 20 principales productos abarca ya el 86% de las exportaciones totales de la región. Esta alta concentración de envíos adquiere más evidencia en el momento de comparar el número de productos exportados a nivel intrarregional, o incluso a Estados Unidos o la Unión Europea.